2024 年的 SaaStr Annual 大会落下帷幕,作为连续参加了三届的 Linkloud 团队,不断看到有越来越多元化的参加者和设展者,尤其华人和出海团队出现在现场,以及在分享嘉宾里也越来越多华人面孔,我们非常欣喜。

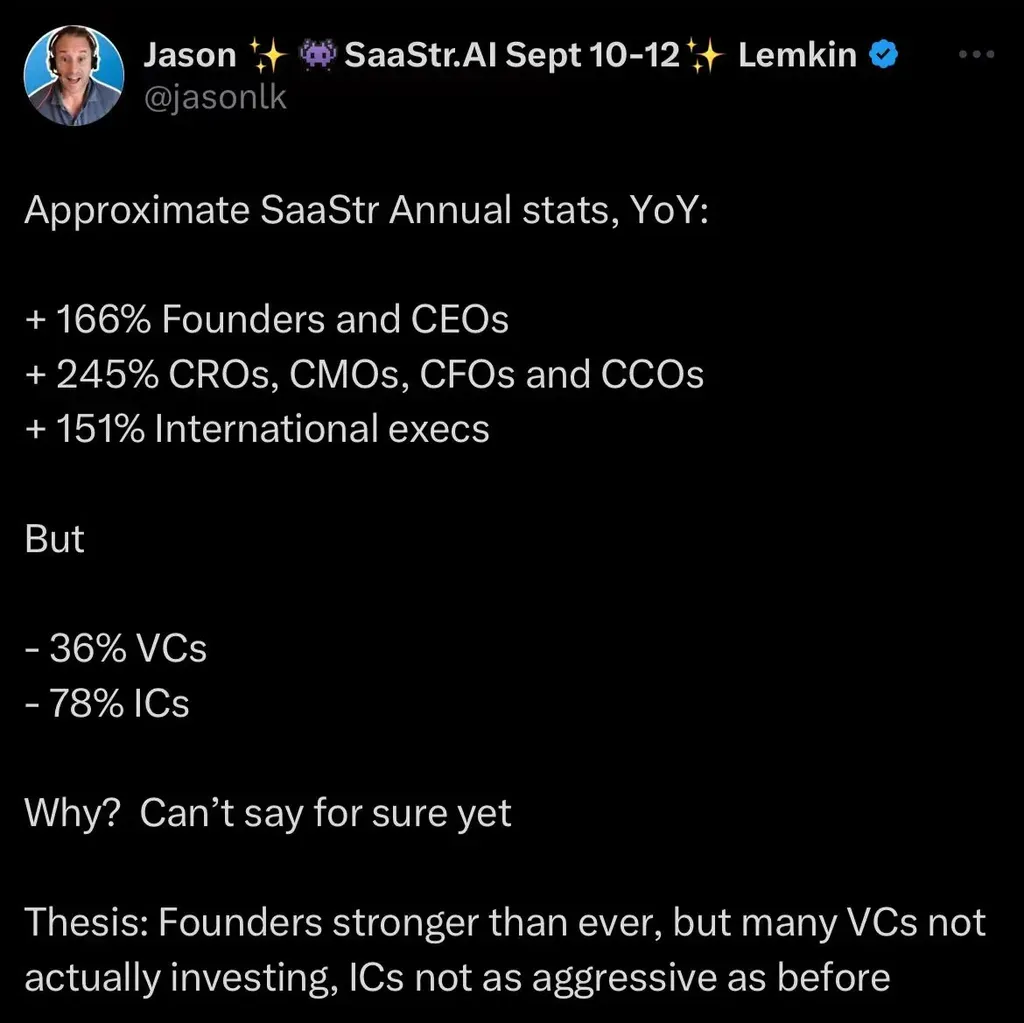

创始人 Jason Lemkin 在结束后发推展示了这次大会的一些数据:

的确这与我们的感官一致,这次不仅场地规模与去年相比减少约三分之一,VC 分享的场次也明显降低,不是说 VC 不再投 SaaS 了,而是想要持续拿到理想融资的门槛越来越高。

并且在越来越多“SaaS 已死,AI 已来”的“挑衅”下,更多 SaaS 公司尤其成熟阶段及上市公司,不仅需要推陈出新自己的 AI 产品,如今也要持续证明其商业价值。

总体来说,这次 SaaStr 大会我们第一感受是:

讨论商业本质的话题明显增加,包括定价、GTM(Go-to-market)、垂直场景(Vertical)以及产品设计等。

这也应和了首次 AI Summit 的主题,便是“What works and what doesn’t(什么有效,什么无效)”。在密集观看了三天来自创始人、CXO、投资人还有 Lemkin 本人的数场对谈后,我们有以下对应的观察,与各位分享:

What works:

What doesn’t:

在数百场分享中,我们又精选整理了数十场高质量的 Panel 和演讲,从“宏观”、“增长”、“全球化”和“AI”等四个纬度为大家徐徐揭开这场信息盛宴。

上期介绍请参考《当SaaS遇到AI的这一年 · Linkloud先锋加速营第八期招募 | 美国硅谷 2024》。

深呼吸,Let's jump in!!

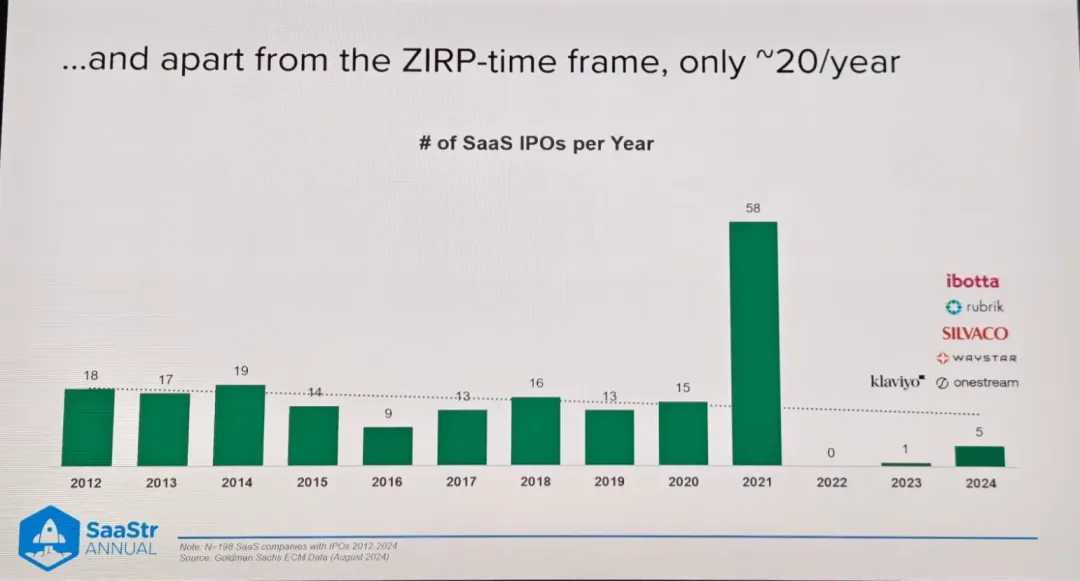

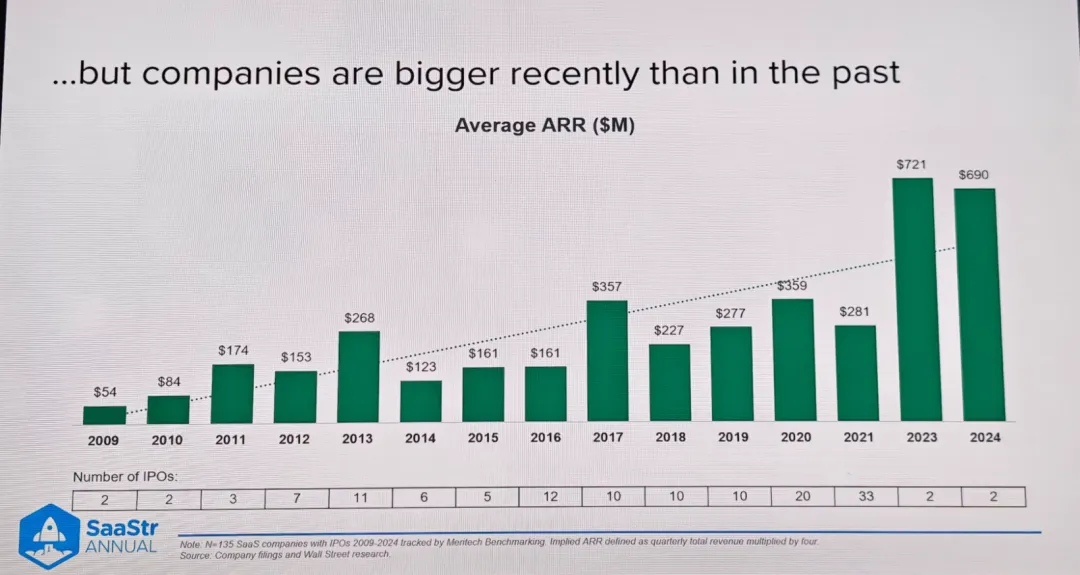

美国 SaaS 故事通常还是要从资本市场讲起。在经历了数年的 ZIRP(Zero Interest Rate Policy, 零利率政策)和随之2021年一二级市场的“狂野”后,软件公司的IPO之路曾陷入了长达18个月的完全真空期,直到2023年9月 Klaviyo 打破了这个僵局。到了今年,虽然距离往年平均数仍有很大差距,伴随 OneStream 的亮眼登场(股价飙升30%!今年美股首家SaaS公司OneStream上市背后S-1解析),二级市场才呈现出一丝复苏的迹象。

所以在资本市场眼中,一个合格的IPO企业需要具备哪些画像?

1.一个清晰易懂的故事仍占首要位置,是不是能讲一个投资人也能理解的故事和背后的远景?是否已经成为行业领导者?有没有成为平台的潜力?口说无凭能不能拿出有力的证据?

2.快增长 + 大体量 + 高效率:增速是否可持续?实现盈利的路径是否清晰?增速与利润率加起来能超过40%吗(Rule of 40 在 BVP 报告中也有了新定义)?单位经济模型是否跑通,扩张时还能维持吗?

3.优秀的经营水平:进可攻(产品研发、销售、市场/传播、客户成功),退可守(战略、财务、合规、法律、人事),两开花。

4.可预测性:Predictability 这个词被反复提到,能否在收入和利润两方面持续“达到甚至超过”市场预期(据统计约80%的 SaaS 上市公司可以做到,这就是产品化和订阅制的魅力!)

5.合理的商业动机,包括但不限于:补充增长的燃料,积累并购的资本、对企业客户的背书、市场营销或品牌投入、为股东提供流动性等等。

于是,我们看到了什么?一个“既要又要还要”的市场——

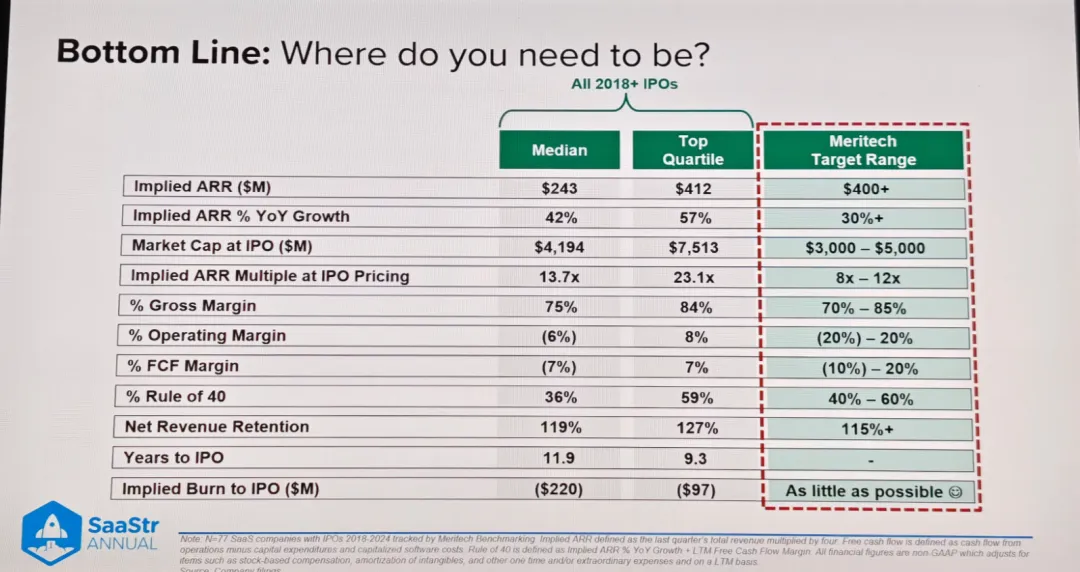

IPO 门槛被陡然拔高,在2017年之前,平均不到2亿美金的ARR就可以实现鲤鱼跃龙门,而在过去的两年谨慎时光里,稀少的机会只留给了6至7亿美金ARR的“壮汉”,还有不少超过 10 亿美金的准上市公司在门外静观其变。事实上,抛去周期波动的因素,在未来的一两年内,IPO的规模门槛预计会落在4亿美金ARR规模,后面详细展开。

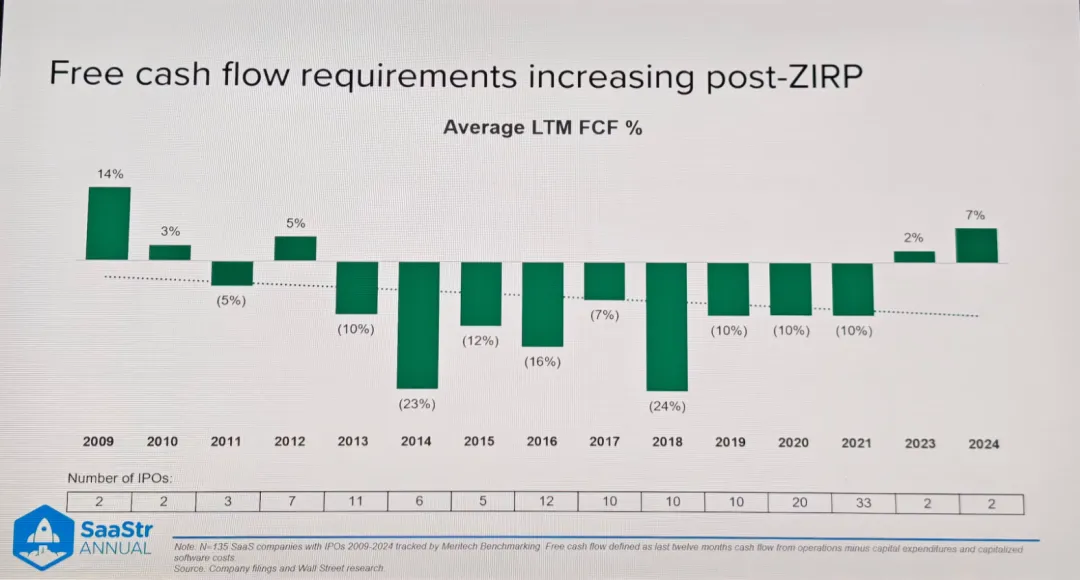

烧钱换增长的策略暂时失效了,市场对SaaS公司的自由现金流普遍要求为正,大家都回归了商业本质——赚钱嘛,不寒碜。

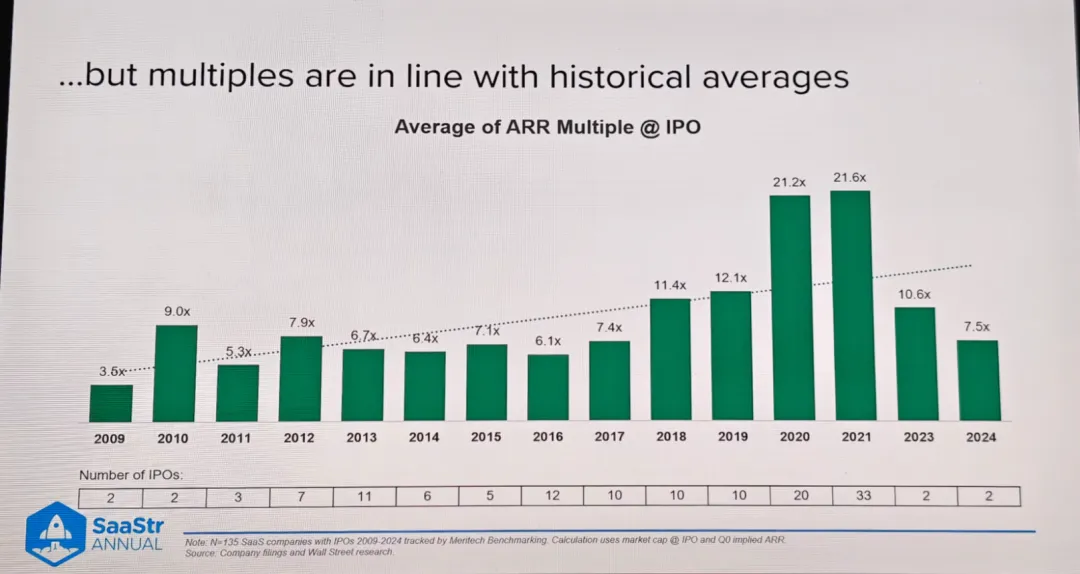

估值水平也回归冷静,撇开疫情那几年的估值泡沫,和19年之前的估值倍数差异不大。

知名老牌风投基金 Meritech Capital 基于大量的公开市场数据总结出了一个IPO企业画像,比较典型可靠的指标组合就是:

总之,尽管市场不需要公司在 IPO 时就实现现金流转正,但至少要展现实现转正的可预测路径,同时增速和利润之和(40法则)绝对不能低于40%,换句话说最多只能用少量的亏损去换高速增长。

同时,Meritech 的投资人也强调,不要过度关注 IPO 时的定价,SaaS 依旧是一个长期生意,市场最终都会给到优秀公司 ARR 至少10倍左右估值。

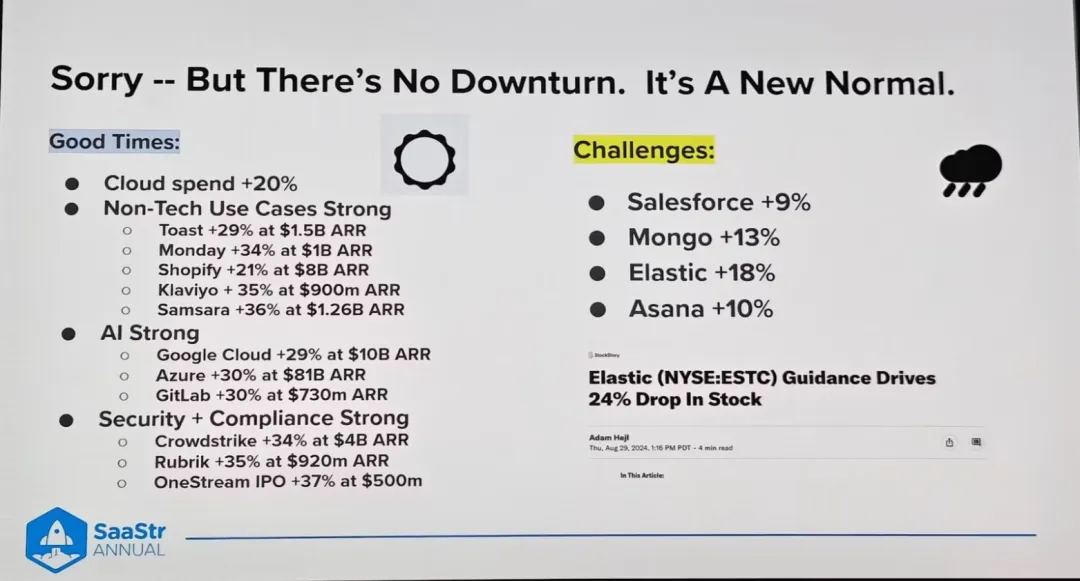

对所有业务和财务数据都暴露在公开市场的 SaaS 上市公司来说,宏观的水温可谓”鸭先知“。随着去年9月 Klaviyo 重新敲开了 IPO 大门,行业开始陆续回暖,在困难重重的2024年掩盖了不少转机:

整体云市场的规模又增长了超过20%,其中 AI 带来了新的生机,提现在百亿美金ARR的 Google Cloud 增长了29%,810亿美金 ARR 的 Azure 增长了30%,7亿美金 ARR 的 Gitlab 也增长了30%。

尤其以 SMB 为主要客群的应用层公司,在今年开始恢复持续稳定的增长,例如15亿美金 ARR 的 Toast 增长了29%(利润很好),10亿美金 ARR 的 Monday增长了34%,80亿美金 ARR的 Shopify 增长了21%,9亿美金 ARR 的 Klaviyo 增长了35%等,不一而足。

安全及财税合规领域的代表性公司在经济周期中也韧性十足,40亿美金 ARR 的 CrowdStrike 增长了34%,9亿美金 ARR 的 Rubrik 增长了35%,5亿美金 ARR 的 OneStream 增长了37%。

几家欢喜几家愁,不同垂直领域中有一定”年份“的 SaaS 公司同样遭遇了挑战, Salesforce 增速降到了9%,Mongo 增速只到13%,Asana 增速只有10%,Elastic 增速18%但是由于低迷的预期指引股价跌了24%…

所以,即便在公开市场,行业并不是整体面临”衰退“,而进入了一种”新常态“:

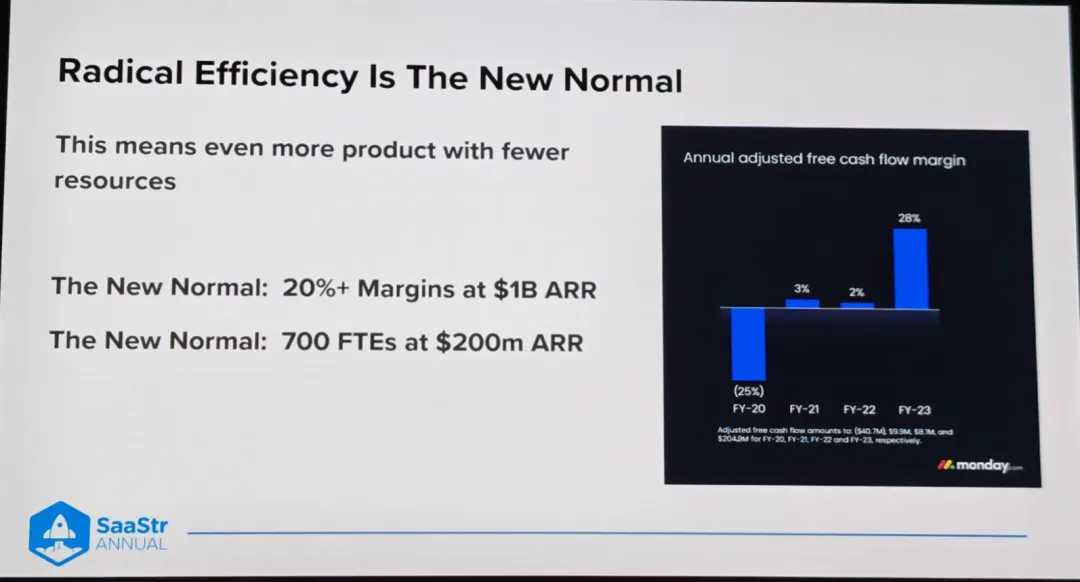

这个指标以往更多体现在销售效率的话,如今备受关注的则是人效,更极致的效率。

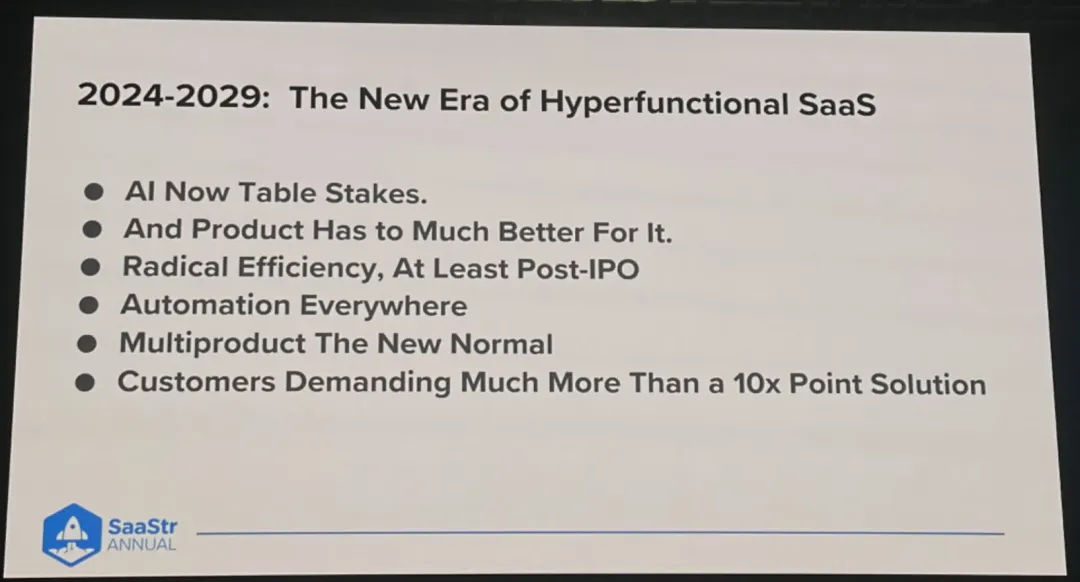

一家高效的 SaaS 公司画像被定义成了“700人团队撑起2亿美金ARR”,也就是28万美金人效。为了实现这个新常态下的高人效,Jason Lemkin 推出了一个新词:

这个 “Hyperfunctional” 背后有很多含义:

超级功能 SaaS 绝不仅是我们联想到对产品功能的”All-in-one“,而是结合 AI 和自动化,进一步满足企业级客户的预期:

但是,麻烦之处在于,现在大部分工具都在宣称可以实现上面几点。再叫上铺天盖地”AI native“的营销轰炸,也让决策者还有用户产生了“这不是很容易吗”或者“AI 就应该解决一切”的幻觉。

这也解释了为什么首次AI Summit 的主题就是要告诉观众,到底是什么有效的,什么实际还没有效果。

关于增长,这次讨论最热烈的可能就是“PLG”与“SLG”路线的选择与取舍。其中印象最深刻的,正是来自营销科技公司 Apollo.io 的创始人——华人创业者 Tim Zheng:

2019年对于 Tim Zheng 来说可能是个终生难忘的年份。创业第四年的 Apollo 正在面临着生死存亡的考验——融到的资金已经烧掉了将近90%,剩下的弹药只够维持半年;业绩增长缓慢,难以支撑起新一轮融资;公司团队走的走、裁的裁,从顶峰时期的55人缩减到10个…

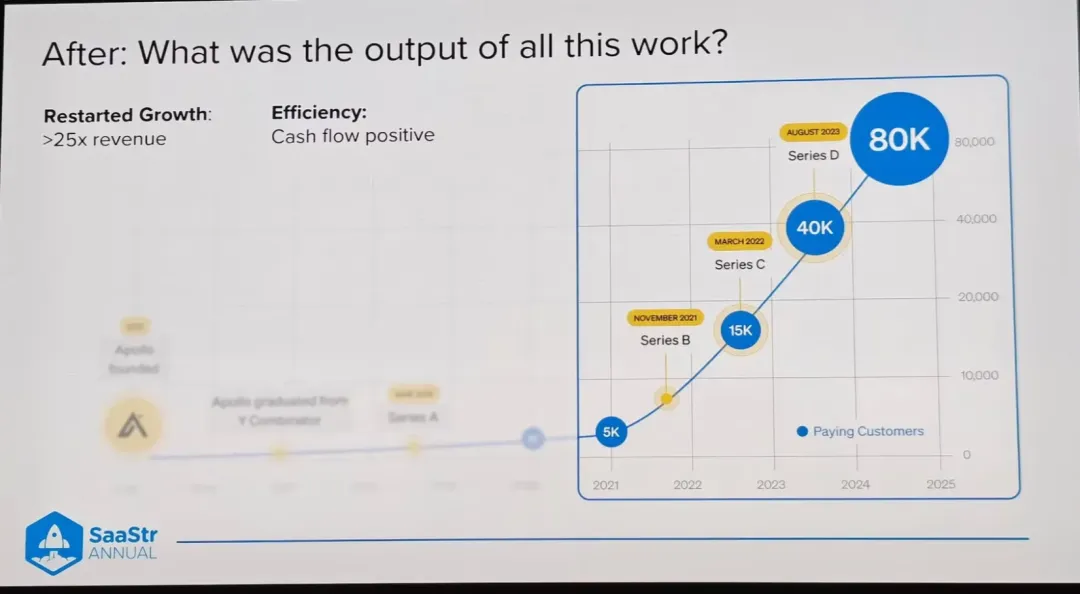

但到了2021年之后,Apollo 的业绩却突然开始急转直升:不到四年时间里收入增长了25倍,付费客户数量增长10倍,连续完成 BCD 三轮巨额融资,现金流扭亏为盈——

所以,2020年到底发生了什么?

痛定思痛,先做复盘。

Apollo 原本采用的正是与绝大部分企业级软件产品相似的 GTM 策略,基于销售导向的漏斗模型(Land and expand):

线索挖掘 → 销售打单 → Onboarding → Expand → 留存。

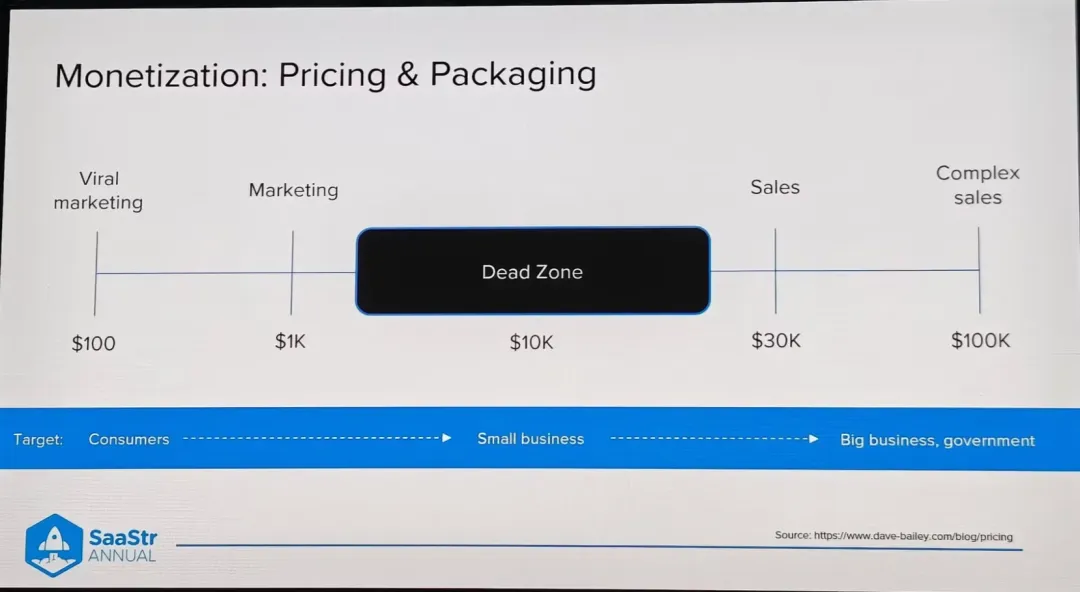

这套体系本身并没有问题,问题的关键在于 Apollo 的客单价。彼时平均一个客户的年度合同金额(ACV)大约是1万美金,这个量级的客单价对于大客户 IT 预算来说显得价值不足,销售投入很难收回成本,但对于自助下单的用户来说又显得太贵,难以转化。

Tim 把这个1万美金左右的年客单价产品称之为 SaaS 销售的死亡空间:

如果把美金换成人民币,代入国内市场1 万人民币年客单价的 SaaS 产品,是不是就非常容易理解了?道理是相似的。

为了走出这个“死亡空间”,Apollo 主动做了用户分层,在大量数据分析和 A/B 测试的基础上引入了非常 PLG 的策略打法,其中有一些做法甚至和行业传统做法有些背道而驰。

比如:免费!

先用 Freemiun 模式来扩大第一层用户漏斗,但是重心从单纯的“拉新”转变为“新用户留存”导向。这意味着:

在这个漏斗“一拆二”的模式下,大量的用户在接触到销售之前,就可以自行体会到产品的价值,进而转化为自助付费客户。

在这种变革之下,配合定价策略的相应调整, Apollo 的月新增注册用户从200增长到了5000,新用户留存率从6%增长到了25%,自助式付费转化率从0.4%增加到了4%,用户平均收入翻了12倍。

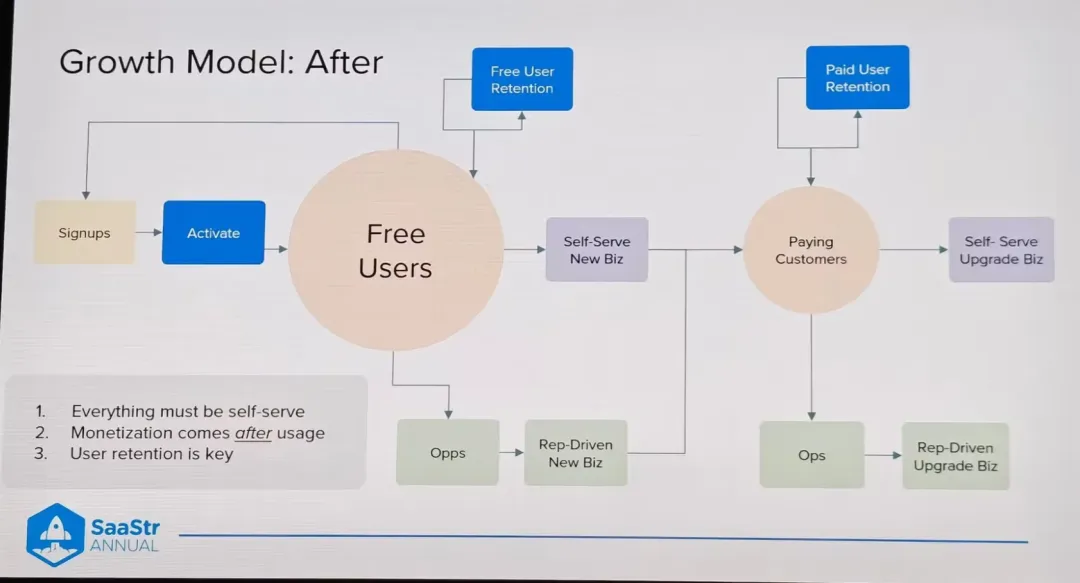

下面这张图非常形象的展示了 Apollo 升级后的增长模型:

说到留存,就不得不提到客户成功。

可能很多人对 Gainsight 并不熟悉,这是一家成立于2009年的 SaaS 公司,专注于为客户提供客户成功 SaaS 产品,ARR 超过2亿美金,在全球有1200多个员工,平均用户客单价超过10万美金。

在他十几年的从业经历中,帮助过无数的公司做好客户成功,也帮他们应对了海量投资人的尽职调查。这次,他借投资人这个外部视角,来帮大家系统性的思考和拆解客户成功与留存两个重要命题。

请跟随我们的脚步,看看能否“对号入座”——

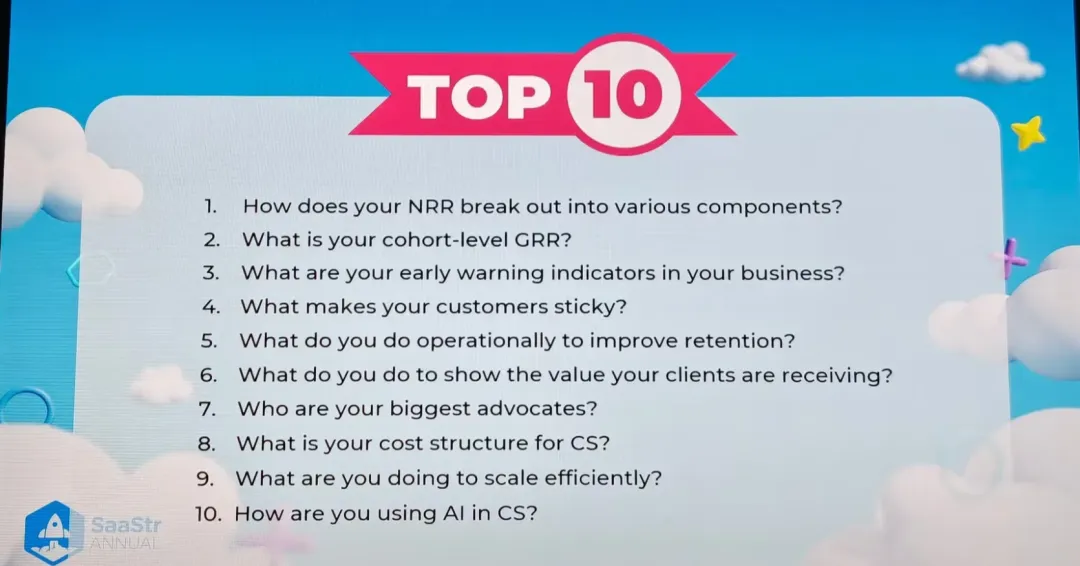

1.净收入留存 (NRR, Net Revenue Retention) 如何解构?

2.同期用户总收入留存率(cohort-level GRR, Gross Revenue Retention)是多少?

3.你的业务有哪些“早期预警指标”?

4.如何证明你的用户粘性?

5.有哪些运营策略来提升留存?

6.如何向用户展示你的产品价值?

换句话说,没有什么比这句话更有说服力:

“我们有20家客户,其中三家通过我们的解决方案实现了200%的投资回报率,具体是…”

7.谁是你的“铁粉”?

8.客户成功的成本?

9.如何提升客户成功规模化投入的效率?

10.你是如何在客户成功中应用 AI 的?(因为篇幅限制,这个话题在此不做展开。Gainsight 官方最近发布了一个完整的报告,可以在公众号后台回复“gainsight” 获取下载链接。)

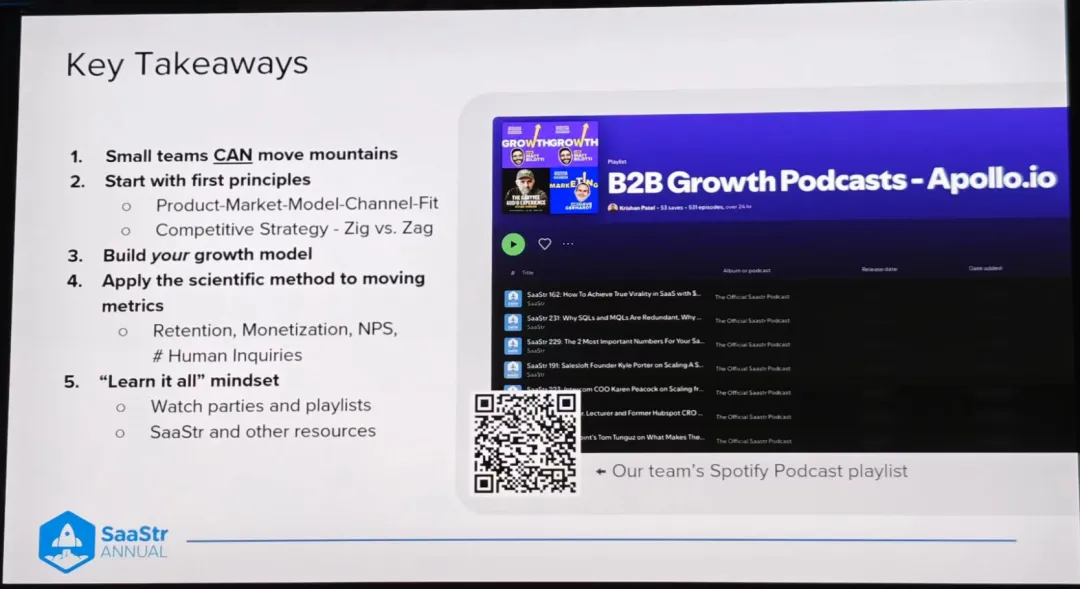

最后,Tim 总结了在起死回生那三年中最大的收获,最重要的依旧是无论团队多小,遇到多大困难,只要在一个需求真实存在的市场:

找到自己的增长模式,并用科学的手段和方法论,没有奇技淫巧,一点点改善。

并且,多看多听外面一切资源,取长补短。

03

全球化:AI 提速全球化,动用一切“卷”起来

DeepL 是一家成立于2017年的AI SaaS 企业,总部位于德国,因此国际化是从第一天就在布局的战略。他们的翻译产品既可以作为 SaaS 面向个人或企业,也可以用作集成系统的API。DeepL 的官网已经是世界上访问量排第77的网站。

这次来自 DeepL 的 Yasir Motiwala,作为现在美洲市场的销售负责人,分享了 DeepL 去年进军整个美洲市场尤其美国市场的心路历程和最佳实践。Motiwala 从事 SaaS 行业销售多年,之前在 Twilio 将近 10 年,帮助公司把业务“出海”带到 EMEA 地区,并在五年的时间内发展壮大到数百人。他在去年加入 DeepL,开始将一个欧洲起步的业务“带回”到美洲。

他总结了八件重要的事情,作为一家“出海”到美国公司的德国 SaaS 企业,这里面最重要的就是则是如何从公司层面去完全“适应”本土文化和做事原则,这其实很容易被创始人忽略,所以才在后面强调了几条“术”,包括:

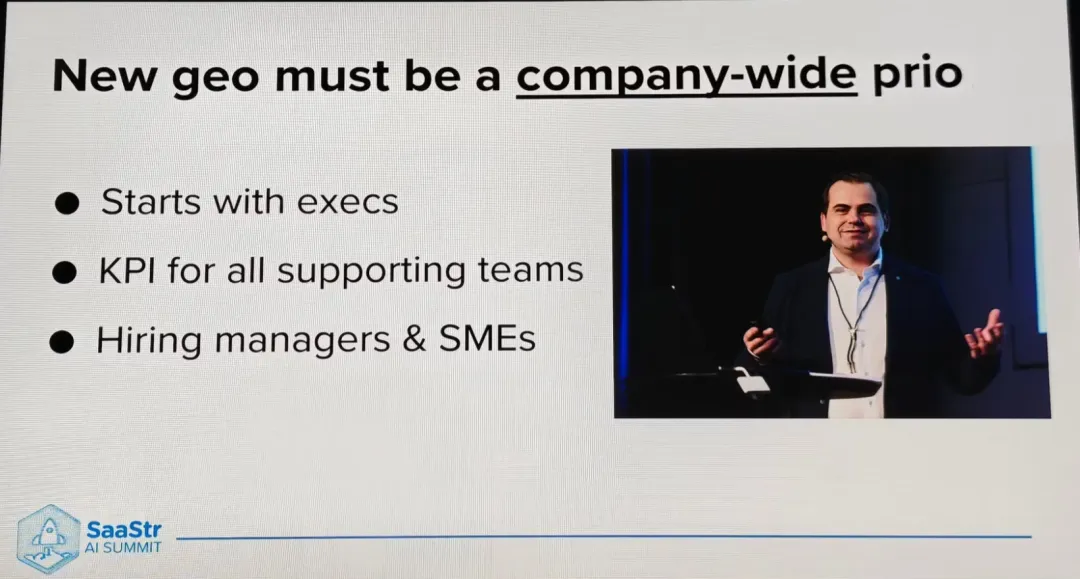

首先,“本地化”既适应新的地域性特色,必须成为全公司范围内的优先事项。

这是一件说起来容易做起来难的事情,即便对于已有经验的Motiwala来说。这是 DeepL 首席执行官Jarek 的照片(下图),他是一个生活在德国的波兰人,他戴着一条Polo领带。通常情况下,德国人不穿领带的。

这个画面的背景是,在公司今年的第一次全体大会中,Motiwala让来美国总部参会的每个人都戴上 Polo 领带,为了表示团结一致,并向公司的其他人展示他们会适应本地并留在这里。这种以身作则主要体现在三个方面:

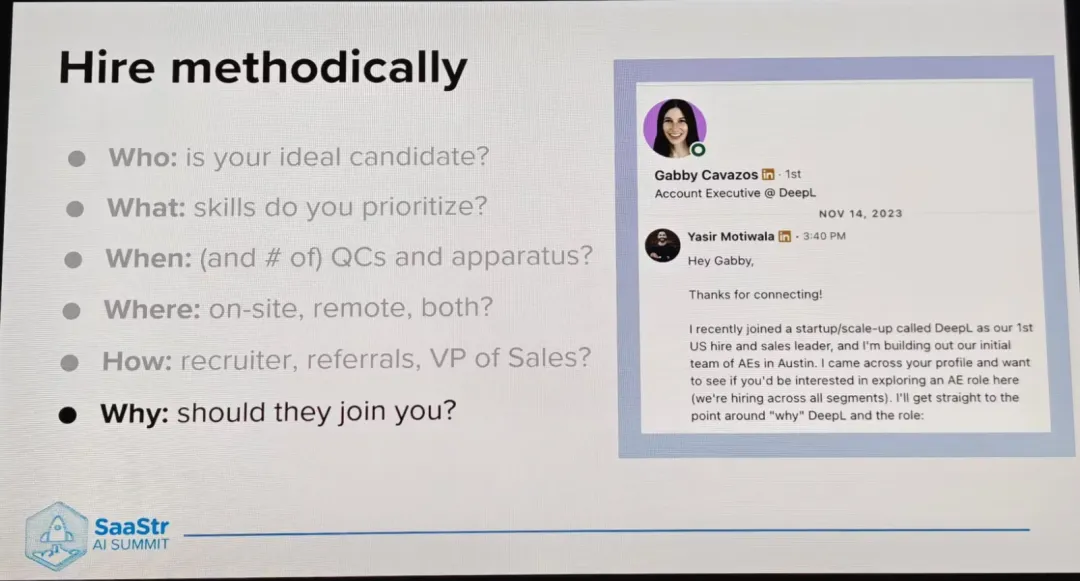

其次,关于招聘和面试,需要系统性建立招聘体系,直面困难,提前设置好预期。

面试候选人时,每天 Motiwala 都会非常直接地与他们交谈。直言正在做的事情非常困难,刚开始几乎要什么没什么,也没有说可以参考的销售历史数据。而团队需要找的是那些为了有所建树而加入的人,那些不要依靠确定性求稳的人。

接着进行有条不紊地招聘,这是最关键的。核心是要按照 “谁、什么、何时、何地、如何以及为什么” 的准则来分门别类:

团队搭建过程中,千万不能忽视庆祝哪怕非常微小的胜利。因为作为一个新地区,你无法一开始就完成10万美金的交易,更不用说百万美金。需要庆祝面前的一切。

当时在北美地区,团队完成了第一笔交易,价值约3万美金,Motiwala 对全公司说美国团队完成了第一笔交易,大家互相庆祝。这是很重要的本地文化之一。

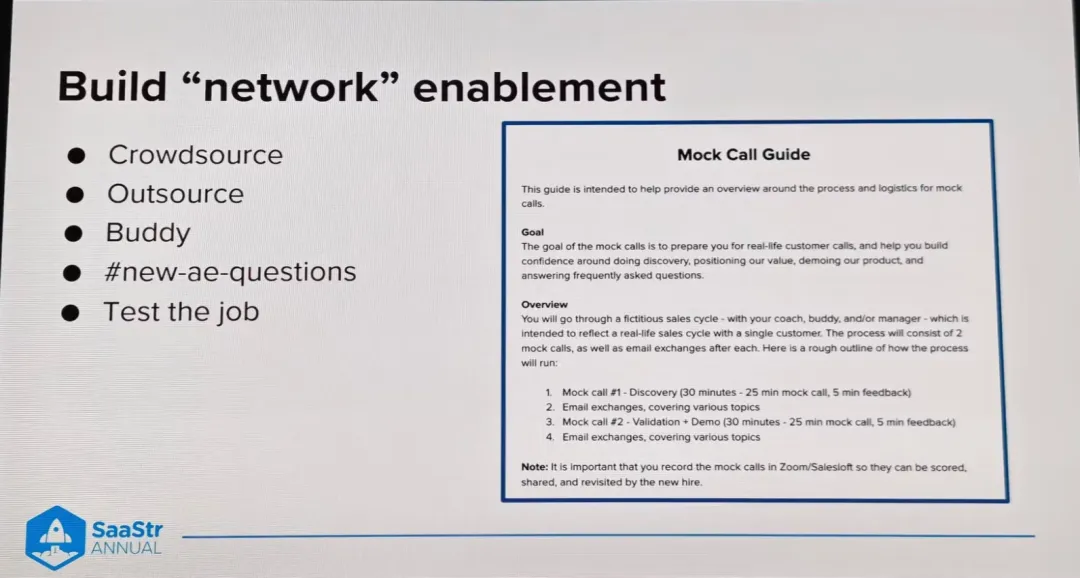

第三,需要在全公司内部建立“赋能型”的资源网络。

核心是将专业知识和支持从总部毫无保留带到新地区,让总部重要的人能够及时培育在新地区入职的同事。Motiwala 第一天加入时,他去了DeepL 在德国的总部。与前五到十位高管坐下来,问他们如果你是今天加入的新手,你最想学习的十件事是什么?积累了大约有二十件事,然后问他们,当有新销售加入时,是否愿意教他们?

得到认可后,他开始建立一个伙伴机制(Buddy system),他找到了总部业绩最好的五名 AE(Account executive),将他们与在新地区雇用的前五名 AE 建联,确保他们有一个与总部的直通点,有问题可以随时对齐。

另一个细节也很有意思,相信大多数公司都使用Slack,里面有一个都是销售人员的频道。当一个新人加入时,在那里发布一个新问题是非常可怕的,因为你不想在200人面前问一个看似愚蠢的问题。所以 Motiwala 立马创建了一个只面向新 AE 问题的频道。

他向那些总部的 AE 发出邀请,让他们加入这个频道并成为新人发布问题的回答者,成为这个赋能网络的一部分。这个频道后面大约有100人,每天都有人主动发布问题。

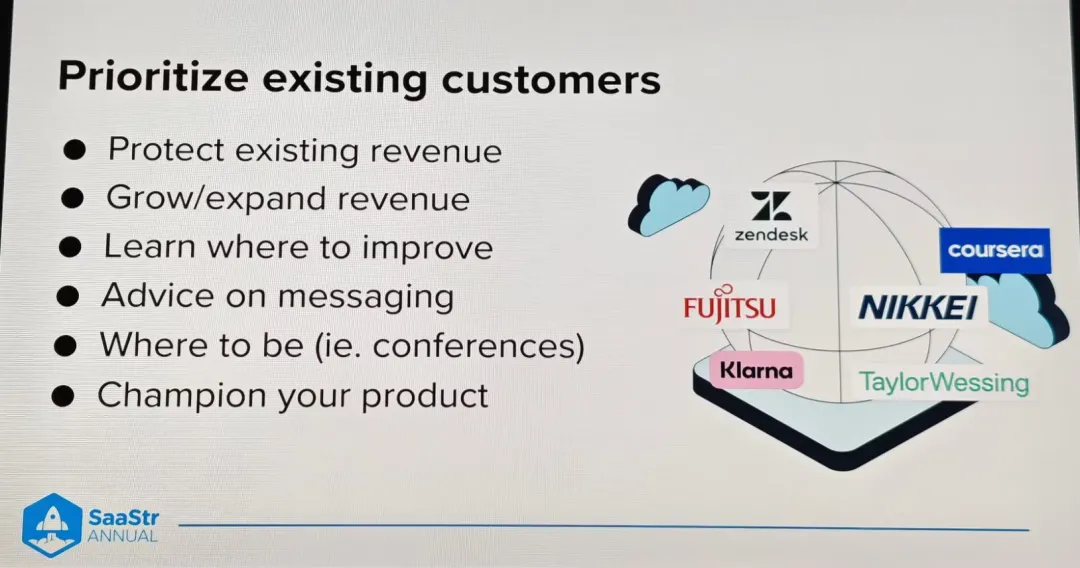

接下来,进行销售时,优先考虑现有客户的扩张。

总是记住“失去一美金比获得一美金要容易得多”。如果你不与现有客户交谈,不亲自与他们在一起,你的竞品就会马上行动,与这些客户在一起。因此,保护已有收入的扩张,并且如果你有一个净正值的NRR(Net revenue retention),这些公司会与你一起成长,他们自然会容忍你。DeepL 今年很多收入都来自那些现有的客户。

客户反向也会教会很多。去年 Motiwala 遇到了一个客户的投诉,在解决了问题后,他问:“我们依旧不知道在翻译领域还能做些什么,我对你这个行业一无所知,你介意我坐下来跟你聊一个小时,听听你的建议吗?”,于是,客户开始指导他们应该去参加本地哪些会议,如何向那个行业的其他公司推销,真是意外之喜。

最后,每件事都要“加急”应对,要比总部还“卷”!

Motiwala 认为这是他今年希望专注的最重要的事情。比如他们需要更快招到四十个合适的销售,把每一天当作有紧急的事情要处理。也要推动周围人对待事情的态度。

他还回忆到,建美国办公室当天,竟然发现没有任何在美国的数据中心,咨询总部后得到的回复是需要至少三到四个月,于是在他的强行要求下,两个月内就把数据中心运转起来了。

再比如Motiwala要求美国业务发展总监需要尽快把团队扩充到5个人,当时问能多快,他说也许要三四个月,而 Motiwala 告诉他你只有一个月时间。他认为必须把先把高管推向“能力边界“,如果你不去”Push“他们,周围其他员工也不会这样做。

所以,”全球化“在我们看来已经是 SaaS 公司新常态的一部分。而且想要有所突破,优秀的公司意识到也要”卷起来“,时间就是金钱!

在 CXO 眼里的 AI,回归商业本质——ROI。

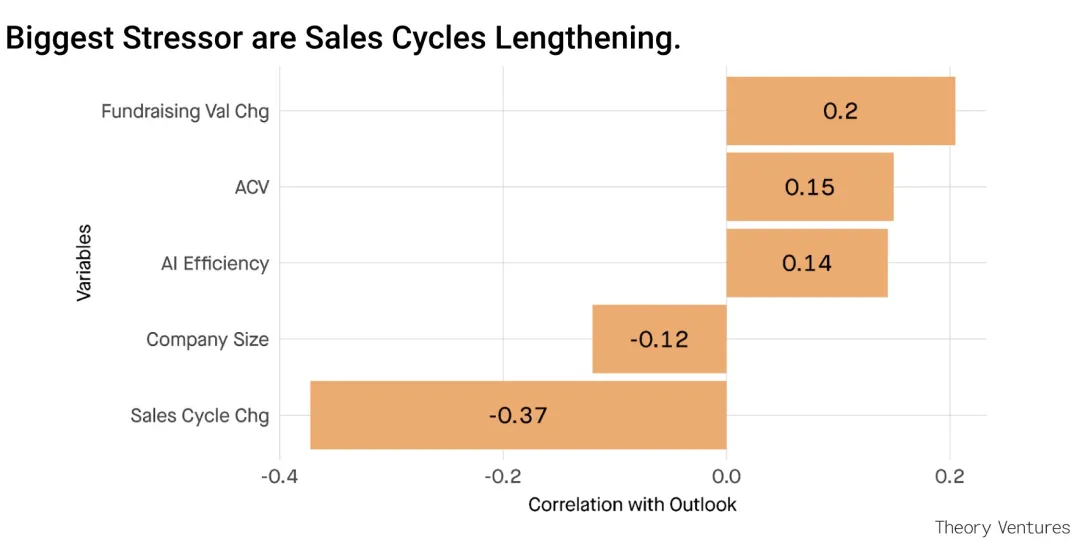

知名 VC 新秀 Theory Venture 合伙人也是科技博主 Tomasz Tunguz 再次来到 SaaStr,这次他带着 6 月在官博上发放给所有 SaaS 高管的一份问卷“2024 Theory GTM Survey(2024 年 SaaS Go-to-market 调研)”的答案而来。

有不少非共识很有意思,九大结论如下:

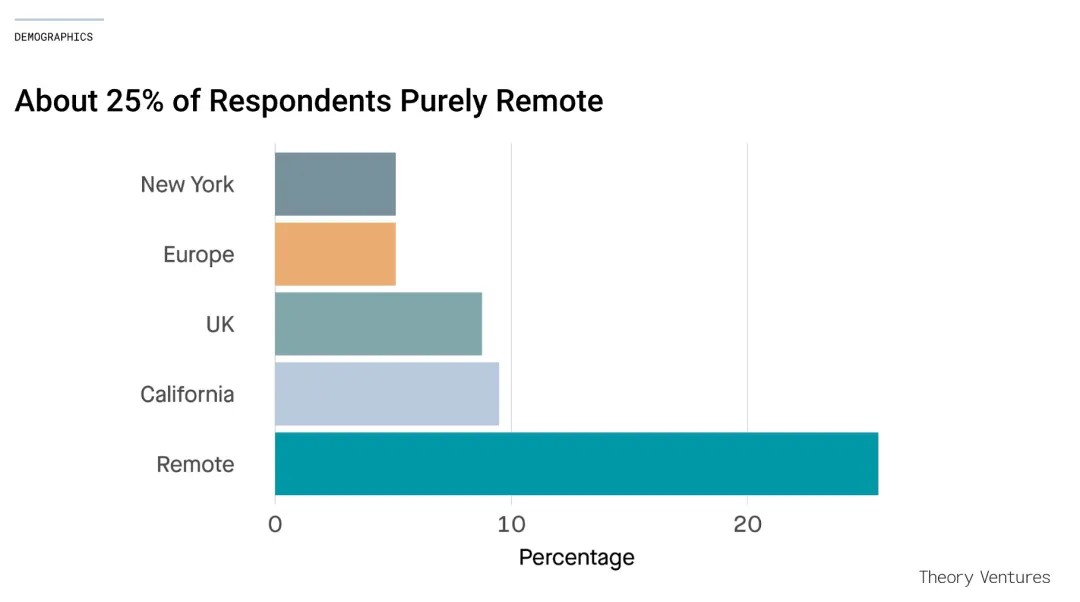

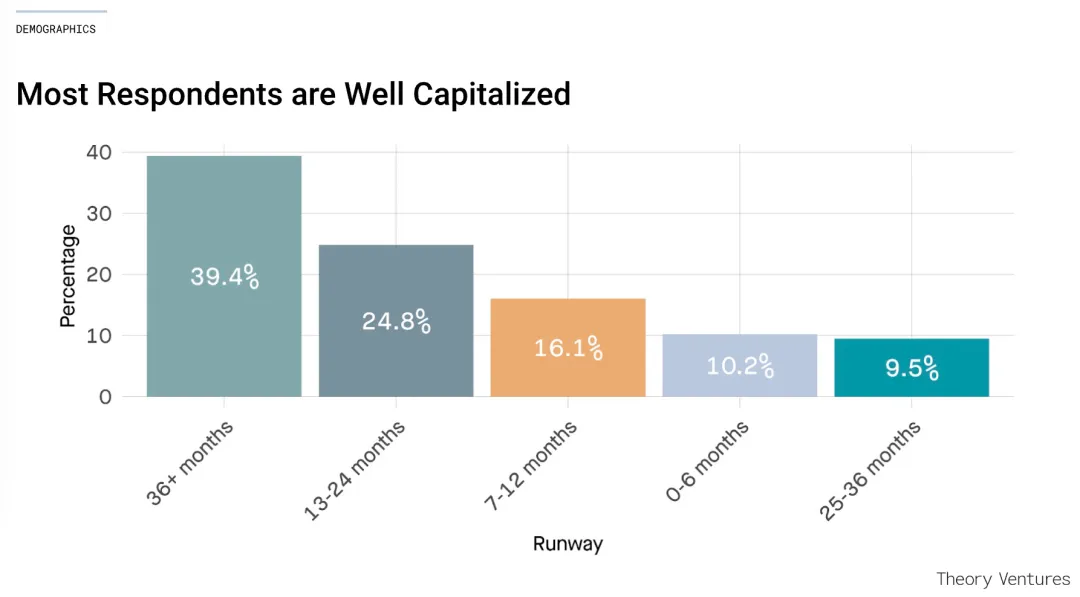

这份问卷的企业样本画像也很有特点,Tunguz 介绍说已经大约 25%的公司完全远程办公,接近 40% 的公司至少还有三年以上的现金流,这非常不容易了。也可能是大家信心比以往都要好的源头。

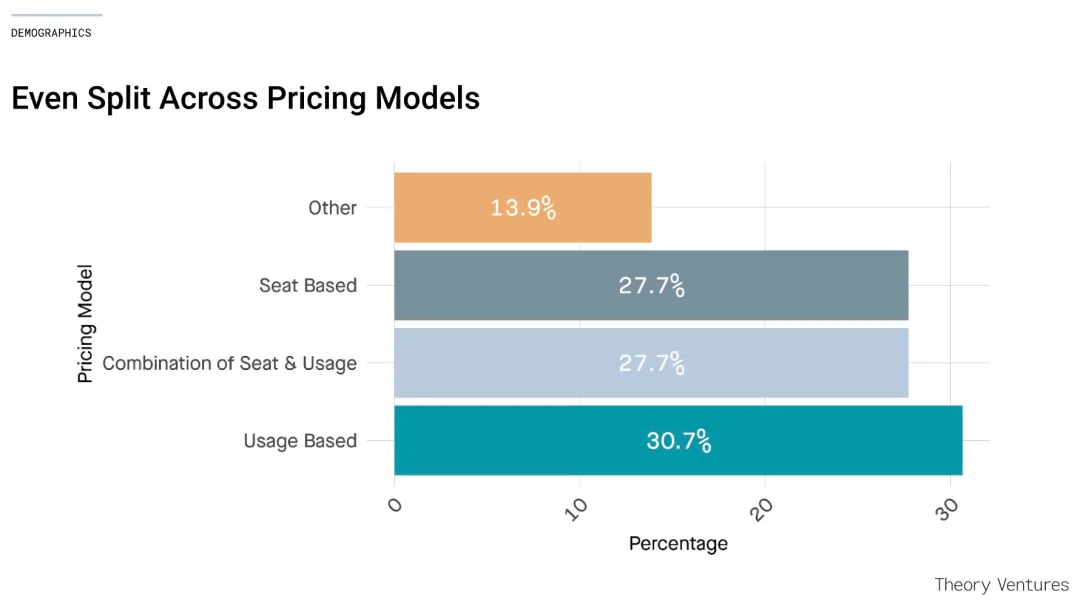

从定价模式上,自从 Snowflake 打响了按需付费的头阵后,现在的 SaaS 公司在样本里已经超过 50% 至少采用了按用量付费,让客户能够更低门槛地启用产品,从免费过渡到付费。

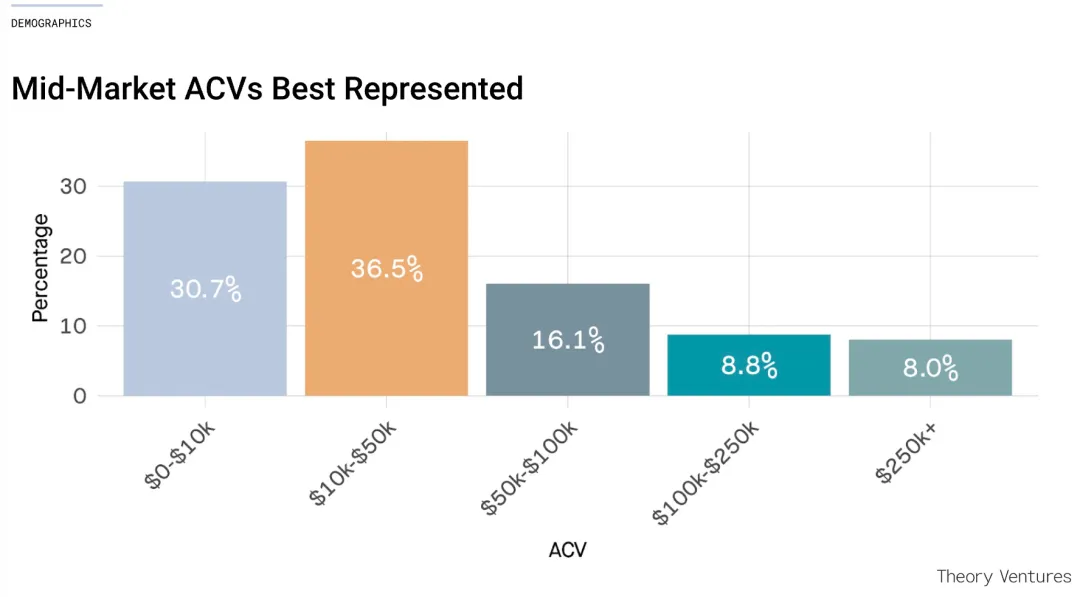

同时,在这个样本中,对 Mid-market 的定位从客单价来看有了明确定义,那就是在 1 万到 5 万美金之间。但是 Mid-market 市场并不好切入,甚至比以往更挑战,详细原因在后面展开。

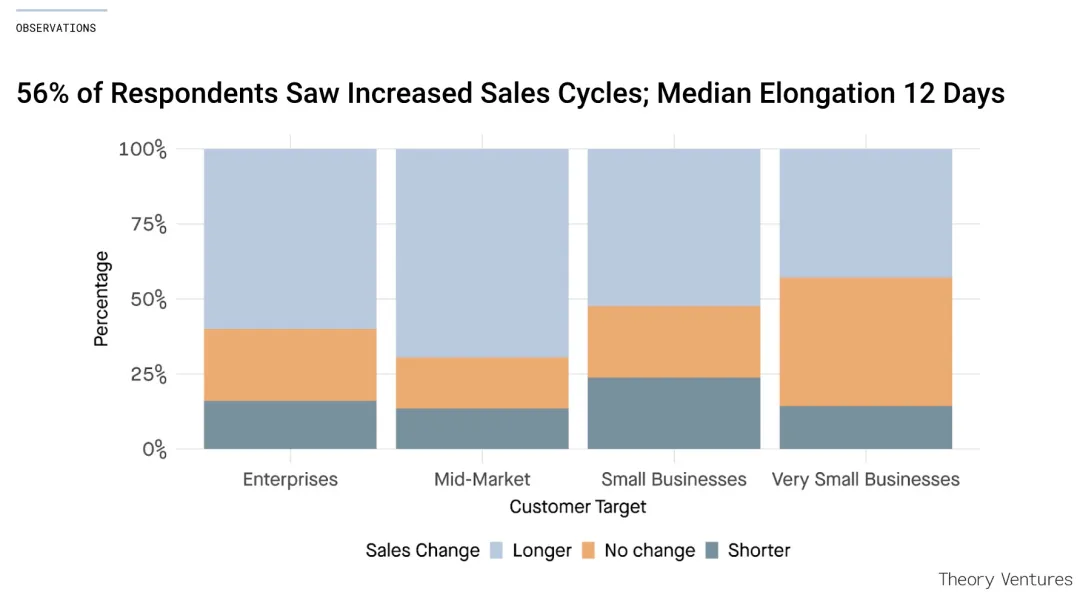

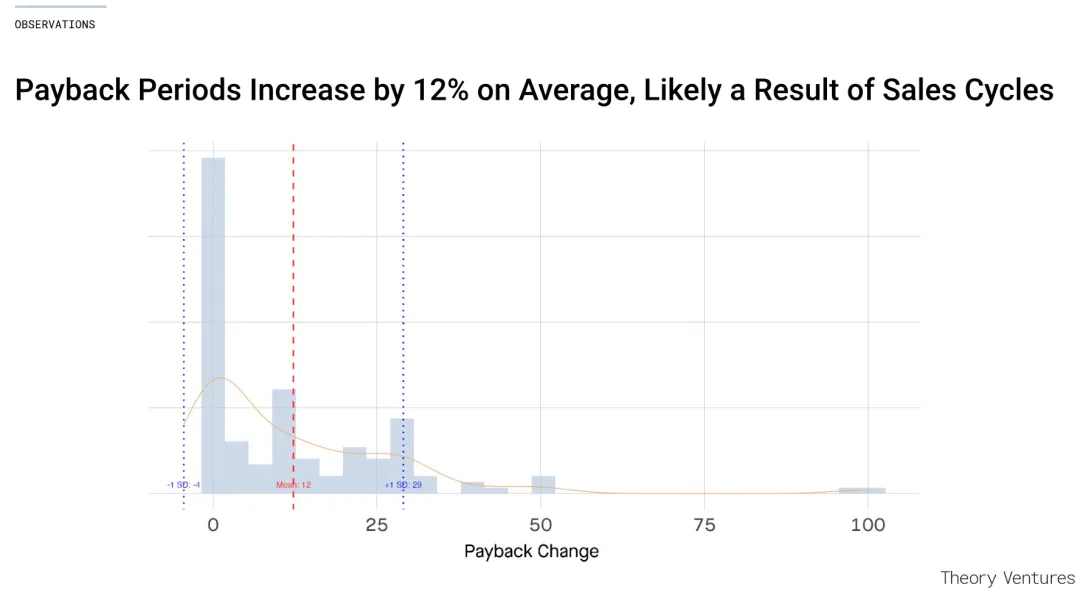

销售周期上,平均而言增加了约13%。这是影响大家对未来预期和信心的最关键因素。这种延长对回报周期产生了直接影响。

延长的销售周期尤其给初创企业带来挑战,特别是以 Mid-market 和 Enterprise 为主要客户群的公司,会冲击到他们的销售 Pipeline,进而影响对公司业务的可预测性,如上文所述,这是投资人很关心的。

他提到自己的一个被投公司,由于销售周期增长了50%到 60%,当季度的烧钱速度翻了一番,这个变化非常明显,结果就是直接影响公司的 Runway。

接着,Tunguz 介绍到当他刚开始创立新基金时,对基金和目标投资轮次(A轮)的出资规模进行了建模,当时平均 A 轮融资的规模大约在1000万至1200万美金之间。而随着美联储加息继续,筹集资本的成本随之上升,公司筹集的资金难度进一步加大。

所以在过去两年中,早期公司估值和 A 轮融资规模均增长了42%,出现了巨大的通胀。这对他来说也非常意外,大部分 VC 的反应就是当前资本市场环境对基金来说更为严峻。

但是对创始人来说,根据调研,大部分预期依旧不会对下轮融资价格做任何调整,这有些“反常识”。

其次,Tunguz 观察到,大多数 AI 或做自动化的新公司,要么采用 Bottom-up 策略,即 PLG 模式,要么聚焦在大客户身上。而 Mid-market 市场更具挑战,这是为什么呢?

首先,随着 CFO 开始收紧预算,取消了中层对预算的独立决策权。当 CEO 或 CXO 等高管亲自点名要采购某些软件时,他们便可以绕过采购流程。

其次,对 Bottom-up 销售模式的产品,仍有公司保留了对个人员工自助采购的权利(约几美金到小几十美金一个月的支出),部分员工还是可以使用企业信用卡。所以,这两部分市场仍相对稳健,唯独 Mid-market 的销售通路一定程度上被阻碍了。

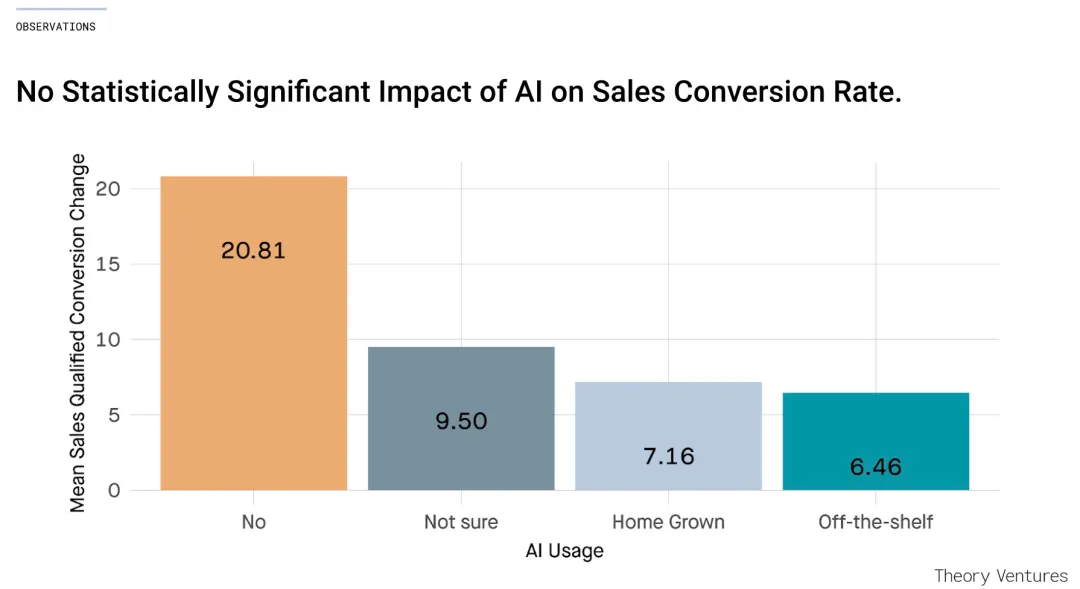

同时,根据调研,大多数公司还没有见到 AI 利用对销售周期带来的可量化的效果。于是对公司来说,重新定位理想客户画像,并且制定合适的 GTM 和合理的定价策略就更加重要。

Tunguz 便再次强调了混合定价模式在 SaaS 行业正在全方位发生,而且成效明显。

长期以来,SaaS公司通常为企业客户设定一个基础平台费用,然后按用户数即席位收费。该理念是,基础平台费用用于抵消初始成本的一部分,例如40%、60%或70%,而单个合同的贡献利润则通过座位数的增加产生。

从五年前开始,越来越多公司向基于使用量定价或混合方式转变,即变成坐席费再加按用量付费,并且在新诞生的 AI 公司里,这个方式越来越盛行。

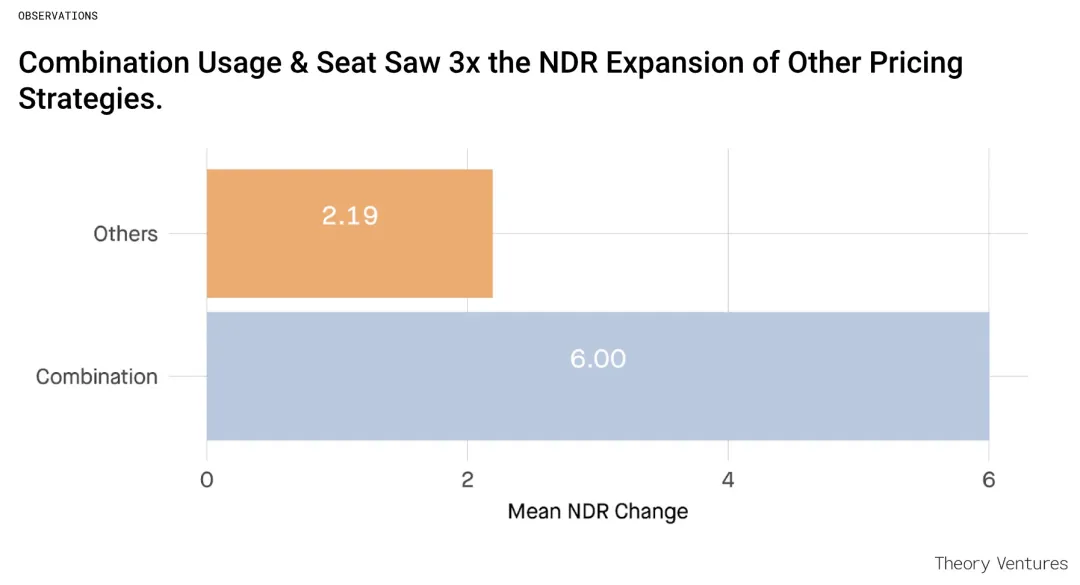

根据这次的调研结果,如果采用混合定价模式,平均 NDR 是其他定价模式公司的约3倍。

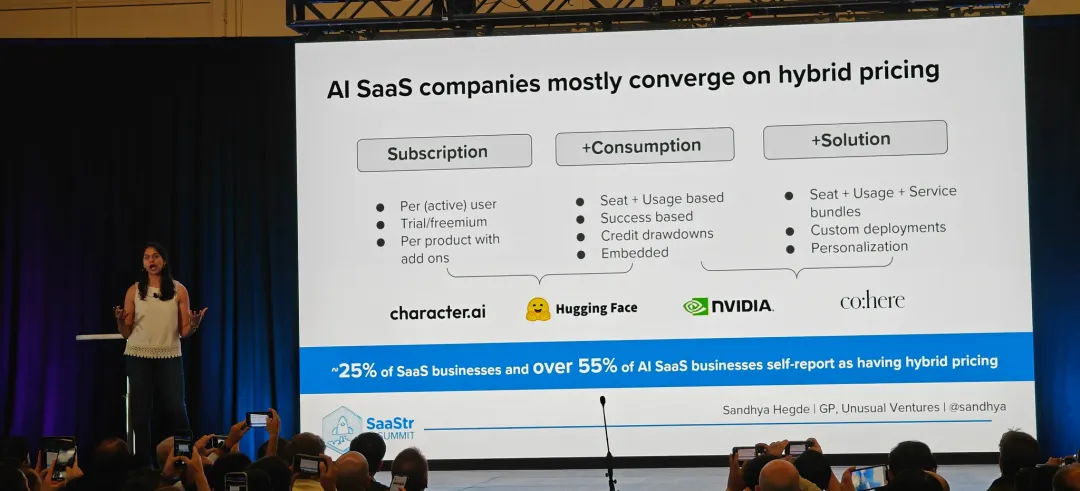

Unusual VC 的投资人 Sandhya Hegde 在主题分享”How to Price and Package AI Products(如何定价和包装 AI 产品)“的时候,强调了”好的定价和包装策略是增加对企业客户价值的关键,而不仅仅是客单“。

所以现在 AI 公司甚至提供了三层定价模式:

据她观察,大约60-65%的公司结合了这三个层次中的至少两个。

接着,她提到的 Midjourney 和 Character.ai 两家消费级 AI 公司的定价策略和价值主张,看似相似其实对消费者来说也有细微不同。

C.ai 提供类似娱乐服务,本质上是通过提高用户自由时间的质量来创造价值。例如,无论用户每天在这个服务上花费五小时还是五分钟,他每月只需支付 10 美金。这种定价模式对大多数娱乐领域的用户来说意义重大。

这就是为什么即使是 Netflix,费用也大约在每月 15 美金左右。娱乐通常涉及到的是固定成本,对 Character.ai 来说更多是服务器、模型训练和推理等目前还比较高昂的成本,所以现金流会遇到挑战。

反观 Midjourney 相对会好一点,因为那里许多用户是“Contractors(理解成合作伙伴更合适)”。意思是他们可以向自己的用户销售,比如他们可以使用 Midjourney 为自己的 Kindle 书籍创建封面或配图,使他们的产出增加十倍,销售额提升等等。

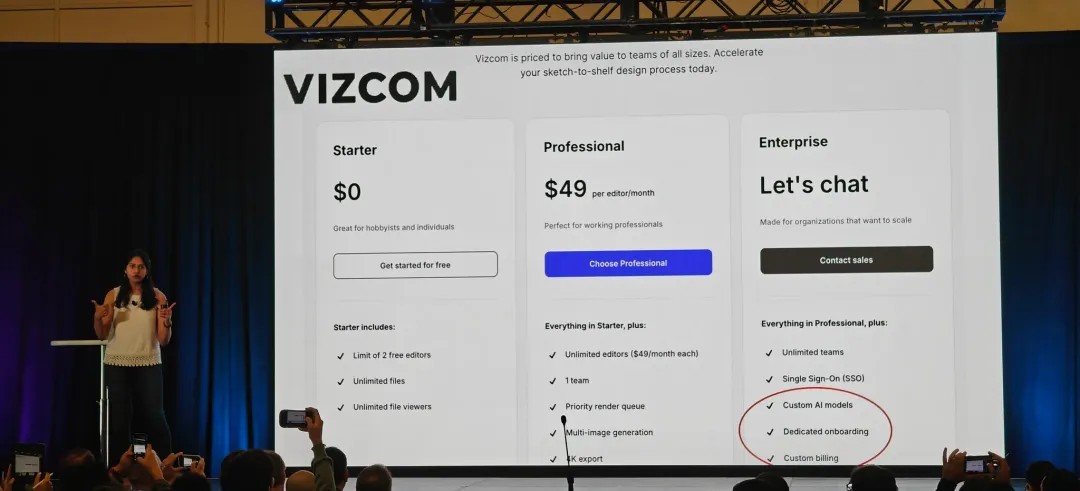

此外,如果面向企业级客户,定价策略从一开始就要不同。比如 Vizcom 这家做 3D 效果渲染和生成的公司,一个设计主管在购买产品时,不能出现他们向 CFO 申请的预算和实际支出之间存在差距,这可能是一个足以被解雇的过失。

所以 Vizcom 从一开始就知道他们需要以固定坐席价格的方式进入市场:

所以像 Midjourney 和 Vizcom 这两家公司,虽然使用的技术相似,但因为目标客户完全不同,在平均客单即 ASP 上从一开始就体现出来两个数量级的差异。

定价里面还有很多学问,但 Hegde 希望大家关注的,不是最终收入或者客单要取得多大成绩,而是回到产品的定位,怎样才能将对用户的价值放大,成为更大更好的公司,并且对这个过程中的成本变得更有预测性(又是这个词!)。

毕竟就像前面 Tunguz 提到的,现在 AI 公司的成本波动变得非常快,而且不像 SaaS 一样那么可控。

最后,现场还有人还问 Tunguz,也是我们心中一直想问的:

我们到底要在多久之后看到企业对 AI 投入的 ROI 有明确的结果?

他给出了预期,大概在 18 到 24 个月。

我们的确还在投入 AI 的早期,尤其对于现在从头部客户攻克的 B2B 软件企业来说,市场还需要不少耐心。

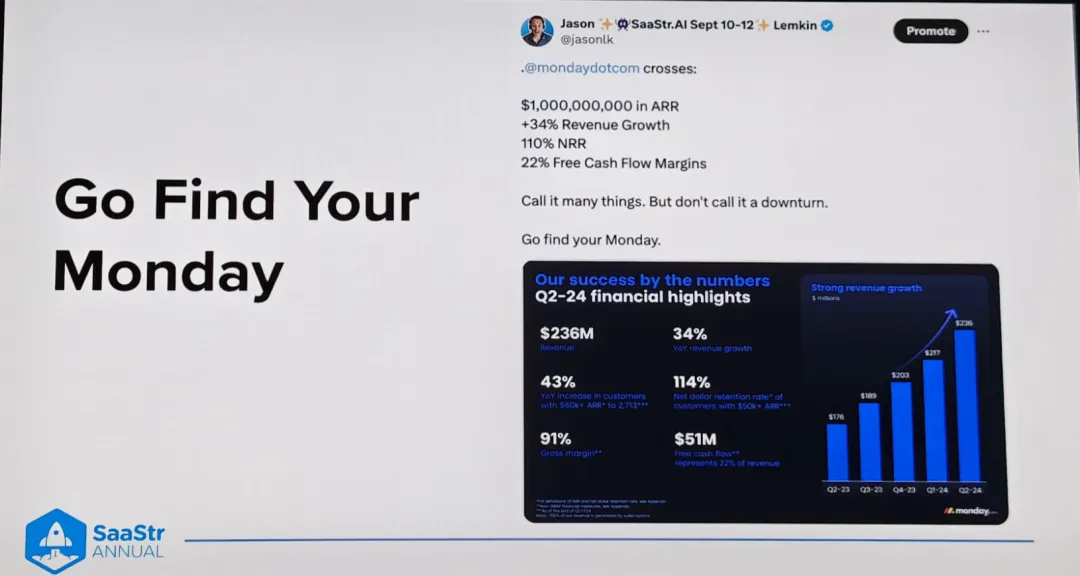

这是 Jason Lemkin 对这一年 SaaS 行业似乎略显“沉闷”又孕育生机的最佳总结。

我们依旧看着只有零星几家公司成功 IPO,门外还有大量仍在消化几年前高估值的准上市公司,同时公司创始人在董事会上,还需要回答从”我们的 AI 战略是什么“到现在”AI 到底带来多少回报“等棘手问题。

在去年 SaaStr 大会第一天,上市公司 Monday.com 的创始人做了一次非常精彩的分享,今年这家公司的各项指标依旧如虹,活成了在 Jason 眼里“全村人的希望“。

最后他祝愿大家:

希望所有人都能找到自己的“Monday”模式!

我们明年 5 月 SaaStr Annual 再见!

文章来自于微信公众号“Linkloud”,作者“Linkloud 小助手”

【开源免费】字节工作流产品扣子两大核心业务:Coze Studio(扣子开发平台)和 Coze Loop(扣子罗盘)全面开源,而且采用的是 Apache 2.0 许可证,支持商用!

项目地址:https://github.com/coze-dev/coze-studio

【开源免费】n8n是一个可以自定义工作流的AI项目,它提供了200个工作节点来帮助用户实现工作流的编排。

项目地址:https://github.com/n8n-io/n8n

在线使用:https://n8n.io/(付费)

【开源免费】DB-GPT是一个AI原生数据应用开发框架,它提供开发多模型管理(SMMF)、Text2SQL效果优化、RAG框架以及优化、Multi-Agents框架协作、AWEL(智能体工作流编排)等多种技术能力,让围绕数据库构建大模型应用更简单、更方便。

项目地址:https://github.com/eosphoros-ai/DB-GPT?tab=readme-ov-file

【开源免费】VectorVein是一个不需要任何编程基础,任何人都能用的AI工作流编辑工具。你可以将复杂的工作分解成多个步骤,并通过VectorVein固定并让AI依次完成。VectorVein是字节coze的平替产品。

项目地址:https://github.com/AndersonBY/vector-vein?tab=readme-ov-file

在线使用:https://vectorvein.ai/(付费)

【开源免费】LangGPT 是一个通过结构化和模板化的方法,编写高质量的AI提示词的开源项目。它可以让任何非专业的用户轻松创建高水平的提示词,进而高质量的帮助用户通过AI解决问题。

项目地址:https://github.com/langgptai/LangGPT/blob/main/README_zh.md

在线使用:https://kimi.moonshot.cn/kimiplus/conpg00t7lagbbsfqkq0