B100救驾?

美东时间2月21日美股盘后,英伟达公布了2024财年第四季度财报(截至自然年2024年1月,下文简称四季度)。

作为当下市值最高的半导体企业,也是新一轮AI浪潮的主要受益者,英伟达这份成绩单可谓万众期待。但也正是因为投资者期待值定得太高,在财报公布前后,市场情绪空前焦躁,甚至导致英伟达股价坐上过山车。

21日美股盘中,英伟达股价一路走低,尾盘虽有轻微反弹迹象却终究后继乏力,收盘跌幅达到2.85%。据统计,英伟达市值一夜蒸发780亿美元,是上市以来最大单日跌幅。不过在财报正式出炉后,市场情绪迅速反转,截止发稿时英伟达股价盘后涨近10%,即时市值增加约1600亿美元,收复昨日全部失地。

股价大起大落,表明投资者存在分歧。 英伟达眼前本是一片坦途,如今却多少蒙上几片乌云。

那么这种分歧到底来自哪里?行情急速反转背后,英伟达向外界传达了哪些信号?

刚发布这份财报,还有英伟达及其竞争对手近段时间的一系列举动,或许可以给我们提供答案。

(图片来自UNsplash)

英伟达的行情在财报公布前后出现严重分化,说到底还是因为投资者的预期太高,审视眼光也较过往更为苛刻。

从行情数据可以看出,在财报公布前英伟达股价已经连跌四日,2月15至21日的跌幅分别录得1.68%、0.06%、4.35%和2.85%,是进入2024年以来最长连跌周期。面对这种连跌行情,投资者情绪本就十分消极,加上美股大盘遇冷,纳指本周也曾连跌两日,很容易加剧抛售力度。

好在,千呼万唤始出来的四季度财报足够争气,为英伟达在盘后的大幅反弹奠定了基础。

首先,在双核驱动下,英伟达四季度营收大幅超过市场预期。

财报显示,英伟达四季度总营收221.03亿美元,同比增长265%,市场预期为204亿美元。从增长轨迹来看,英伟达的潜力可能还没有完全释放,毕竟四季度的同比增速较此前两个季度(二季度为101.5%,三季度205.5%)又有进一步提高。

细看营收结构则可以发现另一个惊喜:数据中心业务收入同比暴涨在预期之内,游戏业务的反弹势头也相当迅猛,两者共同组成了英伟达这艘巨轮急速前行的双引擎。

四季度,英伟达数据中心业务收入为184.04亿美元,营收占比高达83%。过去三个季度,该业务收入同比增速分别高达171.2%、278.7%和409%,目前正处于爆发期。游戏业务在去年一季度扭转跌势之后也慢慢重返正轨,四季度总收入28.65亿元,同比增长56.5%,高于市场预期的27.21亿。

其次,利润端多项指标再创新高,赚钱能力秒杀一众同行。

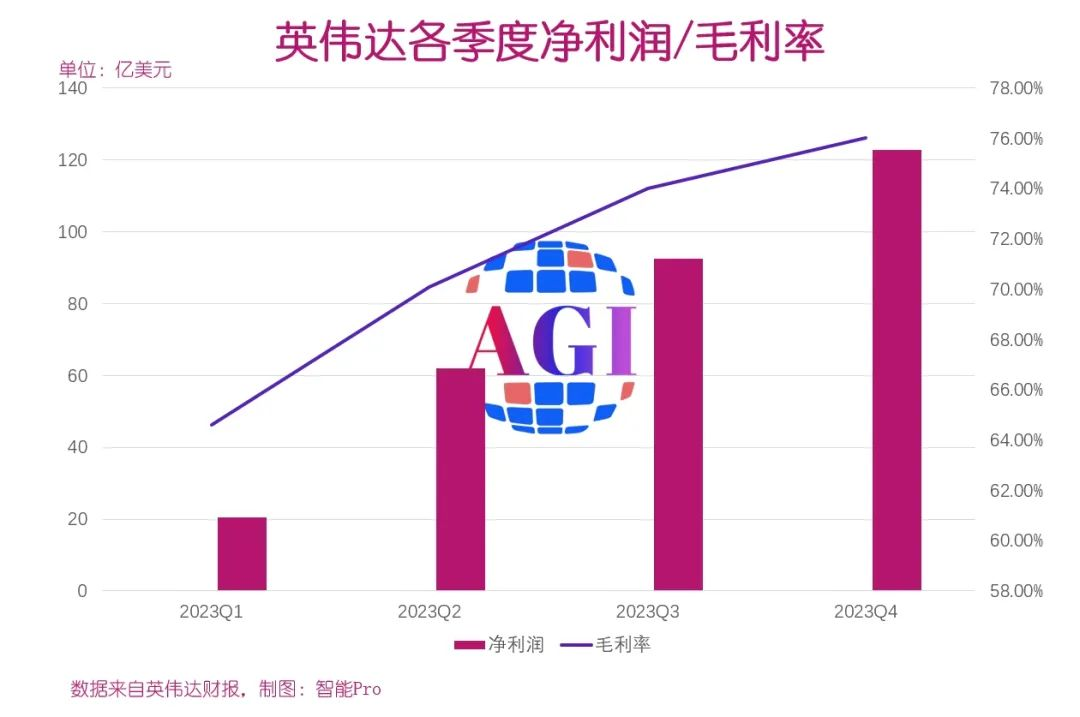

其中,四季度净利润录得122.85亿美元,同比暴涨768.8%,也远高于市场预期的105.05亿美元。虽然这个增速比不上此前两个季度的843.3%和1259.3%,但在凄风惨雨的半导体行业里绝对算得上鹤立鸡群。此外,136.15亿美元的经营利润,167.91亿美元的毛利润,同样大幅超过市场预期。

但最令人欣喜的,还要数毛利率。财报显示,英伟达四季度毛利率高达76%,再度刷新历史纪录,环比、同比分别提高2%和11.4%,而且已经连续六个季度录得环比增长。

总的来说,英伟达四季度各项业绩指标都称得上远超预期,盘后股价大幅反弹也在情理之中。只不过,这一波反弹和此前的下滑都来得相当迅猛,可见市场情绪仍是多变且复杂的,投资者对英伟达的前景恐怕仍有所保留。

早在2月18日,英伟达股价处于下滑状态时,摩根士丹利知名分析师Joseph Moore领衔的分析团队就更新研报指出,英伟达的业绩再超市场预期是可以预计的。真正决定其长期股价走势的,并非四季度的营收、利润,而是两个能窥探其未来境遇的关键信息:业绩指引和B100业务布局。

一边要守住现有的市场份额,给出高预期的业绩指引,另一边要加快产品迭代速度,抢占算力高地,英伟达可没有时间躺在功劳簿上数钱。

在财报中,英伟达给出的业绩一季度业绩指引较为积极。高层们预计,2025财年第一财季(截止自然年2024年4月,简称一季度)营收为240亿美元,同比增速约234%,超过市场预期的218亿美元;一季度的毛利率指引则为76.3%,较当前水平小幅提升0.3个百分点。

说到底,英伟达在GPU市场的统治地位仍是稳固的,AI芯片的需求与日俱增,也必将提振英伟达的销售预期。这当中,数据中心业务将继续发挥支柱作用,云服务商和消费互联网企业对英伟达数据中心业务的收入贡献最大。

结合此前的财报,Meta、谷歌、微软、亚马逊等硅谷巨头不约而同表示会在未来加大云计算支出力度,这对英伟达无疑是一个好消息。其中,微软计划在今年内采购至少8万块英伟达H100 GPU,Meta这边更加夸张,扎克伯格已经放出豪言要在年底前采购约35万块H100。

然而,英伟达也有自己的烦恼。从业绩指引不难看出,英伟达高层设置的预期增速比此前几个季度谨慎了一些。这就表明,还有一些因素在制约着英伟达的营收上限。

一方面,由于众所周知的原因,英伟达在中国市场的前景面临诸多不确定性,对营收的影响也越来越明显。

四季度财报显示,英伟达数据中心业务中来自中国市场的收入占比跌至个位数,而在高峰期这一比例曾接近25%。与之形成鲜明对比的,是欧洲、北美等地区的收入仍保持高速增长。

针对这个问题,黄仁勋已经做了足够多的努力。不仅亲自下场游说美国监管机构放宽限制,也几次三番向中国的大客户们示好,并在最短时间内推出“阉割版”H100。只可惜,监管机构并未松口,作为中国市场特供替代品的H800算力效果也不理想,英伟达暂时仍没找到更好的解决方法。

另一方面,英伟达也意识到自己的客户并不“忠诚”。

智能Pro在此前的报道《AI芯片被Sora彻底引爆!》 中分析道,群雄并起之际,英伟达引以为傲的算力优势正遭到削弱,这给H100的需求前景蒙上了一层阴影。微软、Meta、谷歌则一边离不开H100,一边筹划自研AI芯片或者寻求替代产品,总之就是不想继续被英伟达拿捏。

其中,Meta在今年2月透露其第二代自研AI芯片Artemis将于年内正式投产,主要应用于数据中心业务;谷歌去年12月发布的自研芯片TPU v5p,微软去年11月发布的AI专用芯片Azure Maia 100,也将陆续投入使用。

老对手AMD在去年年底放出的大招Instinct MI300X,更是直接将H100视为对标对象。据悉,MI300X多个参数已经不输甚至超过H100,比如晶体管数量达到1530亿,而H100只有800亿。

当然,考虑到成本和MI300X缺乏Transformer加速引擎等硬伤,前者仍无法取代H100在大模型训练中的作用。但AMD用实际行动表明,H100的算力天花板是可以突破的。

那么英伟达的AI芯片之王宝座,是不是也会易主呢?

前面提到,微软打算今年内向英伟达订购约8万块H100,这数据乍一看已经相当惊人。但据摩根士丹利透露,微软原定的采购计划为12万块——削减这4万块,预计有一部分会改用AMD的MI300X,另一部分则预订了英伟达尚未正式发布的B100。

是的,正如大摩在早前那份研报中指出的那样,英伟达想要捍卫自己的算力优势,牢牢绑定那些核心客户,B100是一记最让人胆寒的杀招。

去年11月,英伟达发布了H200芯片,和H100相互兼容,但推理速度比后者高出整整一倍,且拥有141G的超大内存,而A100和H100均只有80G。但这场发布会的主角不止H200,因为英伟达在活动上透露了B100最新进展。

由于英伟达并未透露B100的具体参数和上市时间表,外界也只能从有限的官方资料,以及与H200的对比中,拼凑其全貌。据悉,B100的性能至少是H200的两倍,也就是H100的整整四倍;另有爆料称,B100将采用台积电最先进的3nm先进制程,三星则是主要的存储器供应商。

对于已经见识过H100、H200算力的AI从业者来说,这些爆料已经足够引起他们重视,也为B100的正式亮相做了充分预热。而纷繁复杂的爆料和有限的官方信息中,最惹人关注的无疑是Blackwell架构。

帮英伟达横扫AI芯片界的H200、H100等GPU,都是基于Hopper架构打造的。根据官方说法,该架构最大的优势是加速计算,可以负荷万亿参数的AI大模型训练和扩展至各类数据中心。

与之相比,Blackwell不仅会在AI加速能力上进一步提高,还具备高速内存接口、经过改良的光线追踪技术和并行处理能力——不夸张地说,该架构的运行情况也将很大程度上决定B100及英伟达后续产品的算力上限。

值得一提的是,3月18日,一年一度的英伟达GTC 2024将在美国圣何塞举行,黄仁勋也会亲自登场向外界展示英伟达最新的AI技术成果。届时,除了与会人员,整个AI界的目光都会聚焦到这位高调的“皮衣哥”身上——因为这是传闻中B100亮出庐山真面目的历史性时刻。

根据官方信息,微软生成式AI业务副总裁Sébastien Bubeck、Meta AI研究副总裁Joelle Pineau、openAI COO Brad Lightcap、谷歌DeepMind机器人技术高级总监Vincent Vanhoucke等业界大佬已确定出席。此外,波士顿动力公司、迪士尼等英伟达的合作伙伴还将在会上发布全新的AI机器人产品。

当然,英伟达官方并未确认会在GTC 2024上公布B100,奈何客户、分析师们早已按捺不住激动情绪。不管怎么说,距离GTC 2024只剩不到一个月的时间里,悬念很快就要揭晓。

英伟达能否再续辉煌,B100的性能到底有多惊人,我们很快就能知道答案。

文章来自于微信公众号“价值研究所”(ID:jiazhiyanjiusuo),作者 “Hernanderz”