Sapphire Ventures(蓝宝石风投),2011年从其母公司SAP(SAP SE)分拆出来,独立成为一家风投公司。以提供早期和增长阶段的资本支持为主,同时还为创业公司提供战略和运营指导。现在是一家全球性的风险投资公司,总部位于美国加利福尼亚州Palo Alto。专注于技术创新和初创企业的投资,涵盖多个行业领域,包括企业软件、消费技术、人工智能、金融技术、生物技术等。知名投资案例包括Square、Fitbit、Alteryx、Apigee、Box、MuleSoft等。

去年7月,Sapphire Ventures宣布将在与人工智能相关的企业初创公司上投资超过10亿美元,资金来自Sapphire现有的基金,直接投资人工智能初创公司,主要关注方向是企业级软件公司以及垂直行业人工智能和机器学习初创公司,如制造业和医疗保健行业。根据硅谷科技评论(SVTR)AI数据库,近一年时间里这家机构投资AI初创公司8家,包括Defense Unicorns、FloQast、Creatio、Gorgias、 Beehiiv、Jabali、SportsVisio、Constructor。

今天,生成式AI已成为技术和金融市场中的重要话题。无论是通过风险投资、股票上涨、媒体报道,还是财报电话会议中的提及次数来衡量,AI的崛起都是显而易见的。

虽然市场上有很多技术乐观派,但不少分析师和市场参与者一直警告说,生成式AI作为一种技术,至少在其当前是被过度炒作了,他们认为,无论是股票市场还是一级市场都有泡沫的迹象。

用Gartner的“炒作周期”术语来说,我们可能已经开始从“期望的巅峰”急剧下降,进入“幻灭的低谷”。

我们可以从以下四点来证明这种滑入低谷的趋势:

OpenAI这家AI明星公司已经一再推迟GPT 5的发布。在去年11月经历了政变后,最近几个月已有多名高管离职,包括Greg Brockman(休假)、John Schulman(转投Anthropic)、Peter Deng、Ilya Sutskever(离职创办了Safe Superintelligence)和Jan Leike(转投Anthropic),这使得OpenAI的11名创始团队成员中目前只有两人仍在公司工作。此外,据说OpenAI今年损失高达50亿美元,这些迹象与我们即将进入幻灭低谷的周期更加一致,而不是继续加速走向巅峰。

Nvidia的最新Blackwell芯片已被推迟至少三个月。此外,苹果宣布Apple Intelligence推迟到10月。

但是我们认为这些是健康、充满活力的生态系统的标志。这些担忧背后的根本原因在于:

我们认为,对下一代模型的等待是导致我们滑向幻灭低谷的最大因素。第一个进入市场的模型的性能将强烈影响下一阶段周期中情绪和投资方向。

那么,真的有发生什么重大变化吗?我们认为并没有。市场情绪波动、股价上下起伏、产品时间表调整,以及资本市场在买卖之间循环往复,都是常态。新兴技术进入幻灭低谷一直是不可避免的。Gartner的框架之所以存在,是因为期望总是会与现实不符,而新技术的最终落地总是比最初预期的要长。

今天,我们依旧对AI长期前景继续保持乐观的态度。总的来说,这是因为以下四点:

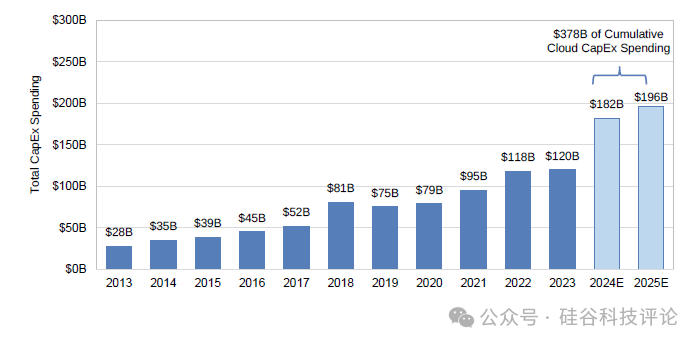

全球范围内的AI数据中心建设一直对创业生态系统有利。如果超级计算巨头致力于过度建设,这将进一步提高可访问性并降低成本。

Nvidia数据中心业务的空前增长以及OpenAI在ChatGPT发布后的快速扩张,给整个市场设定了不切实际的预期。

虽然我们可能尚未看到足够大规模的新产品对科技巨头产生重大影响,但我们确实看到拥有2500万、5000万和1亿美元以上收入规模的生成式AI产品类别正在出现。考虑到技术的成熟度,这种发展既迅速又健康。而且,我们通过公开和非公开市场信息发现,越来越多的初创公司和传统企业正在实现规模化。

虽然许多讨论集中在资本支出和新产品带来实质性收入的时间点上,但微软和亚马逊的重要公告却被大多数人所忽视。微软声称通过客户支持节省了“数亿美元”,而亚马逊则声称在代码迁移上节省了“2.6亿美元和4500年的开发时间”。生成式AI正在成为企业规模化部署的核心驱动力。

虽然投资行为可以有不同的解读,但我们对市场上不断扩展的用例感到鼓舞。2024年上半年,平台和应用层面的投资分别增长了256%和70%。7月份的十大生成式AI交易也显示出令人印象深刻的AI类别和应用广度。

文章来源于“AI 创投库”,作者“svtrai”