需求在,投资价值就在

AI的热潮没有消退的迹象。

刚刚公布业绩的meta,业绩和指引均超预期,还破天荒地发股息,把回购金额上调到500亿美元,盘后股价上涨15%。财报会上,公司高管表示,Meta的总体预期是,未来几年需要投资更多来支持人工智能业务,今年的情况就会有所反映。

在AI上,Meta真的是身体力行。为了训练Llama 3,一口气要买35万块英伟达H100,如果包括其他GPU,将有大约60万块H100等效算力。

同时间公布业绩的亚马逊,业绩和指引同样好于预期,股价盘后一度大涨超过6%。其中,亚马逊云业务营收同比增长13%,打消了市场对云服务需求下降的担忧。高管同样表示会加大对于AI的投入,以收获更大商业价值。

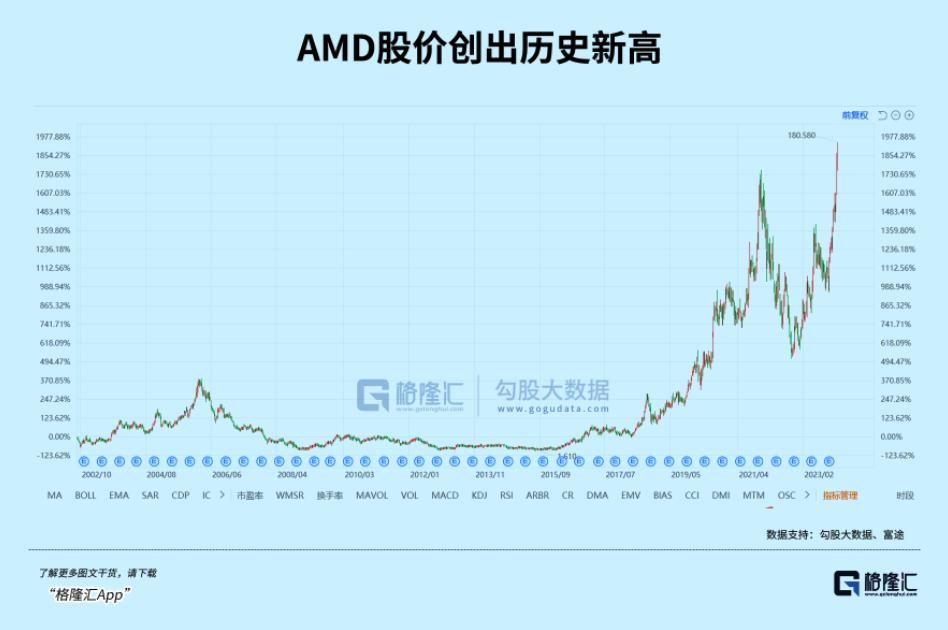

而作为AI基础设施最重要的一项,算力的景气度依然很高。不知不觉,英伟达的股价已经超过600美元,市值来到创记录的1.54万亿美元。同样的,AMD股价同样创出不断创出历史新高,市值冲上2800亿美元的高位。

想起木头姐说的话,它(英伟达)很像互联网浪潮开始时候的思科,基础设施建设的阶段,硬件厂商往往表现出更大的增长空间,但一旦这个阶段完成,市场的关注点就会转向软件,转向应用。

出于这样的判断,木头姐在2023年初卖掉了大部分的英伟达股票。事后证明,这个操作大错特错,完美错过英伟达这一年来接近3倍的涨幅。

对于AI算力的错判,并不止木头姐一个人。

到底是我们错判了算力,还是算力强大到颠覆过去的投资理念?

算力确实是AI最基本也是最重要的基础设施,好比咱们社会的公路桥梁房子,这些基建有大规模建设的阶段,也有饱和之后长期的低需求,这是传统思维。

问题在于,算力之于AI,真的像公路桥梁房子之于人类吗?

我们不妨换个思维角度去思考,AI到底是什么?

很简单,AI等同于人类的智力,要取代的也是人类的智力,如果只是神经网络,那可能是某个软件程序,但如果给AI赋予一个实体,那就是类似人形机器人,理论上可以把整个人给替换掉。

这就涉及到一个非常有意思的历史记录,人这个物种产生,距离今天大概是20-30万年,但具备灵长类的历史,也就是有人类智力的历史,距今只有6500年。

这意味着,人类要生成智力,要经常非常漫长的过程。但是一旦生成,后面的增长就是指数级别的成长,而且会一直持续下去。既然AI要取代人的智力,那它的发展,理论上也应该遵循这个规律。即:在智力生成之前,要经过漫长的“训练”。

这种“训练”,靠什么?

显而易见,算力是必不可少的一环。

Open AI的创始人奥特曼在达沃斯论坛上说了很多,最重要的有两句话。

第一句是“目前的GPT-4有太多缺点,比我们今年将拥有的版本要差很多,比我们明年将拥有的差得更多,假如GPT-4目前只能解决人类任务的10%,GPT-5应该是15%或者20%”。

第二句是“对大规模AI准备的算力基础设施还不够”。

很显然,AI现在的能力还相当有限,距离完全取代人类很遥远。而从实践情况来看,奥特曼说的10%都有可能是高估了。例如在办公领域,AI还只是用于生成一个PPT、一个图表、一份文案,当然它的发展速度也很快,像短视频制作、电影制作、游戏制作等等也已经出现。

只能说,未来确实值得期待,但在这个未来真的到来之前,中间的时间不会短,因为它逃不开物理定律。所以,对于算力的需求,很可能会长期处于高位。

说到这,第二问题又来了:

算力的高需求真的可以无限延续吗?它难道就没有天花板吗?

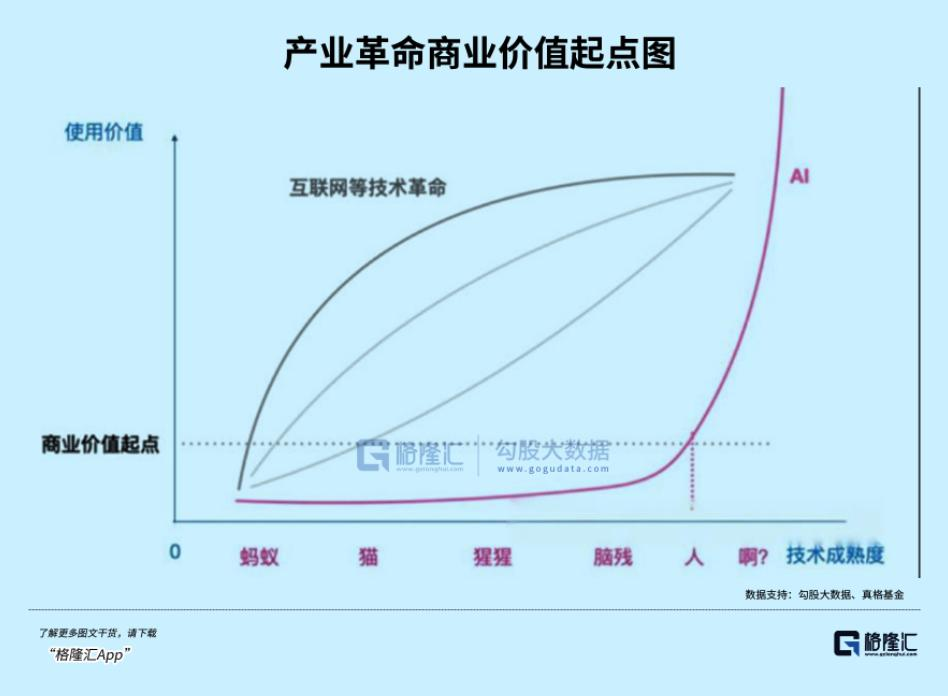

我们再看下面这张图。

互联网等技术革命和AI商业化起点,很不同。只要技术突破的某一点,互联网商业化起点就开始了,曲线呈现的是先大涨,然后变得平缓,直至产业发展到达饱和期。但AI有可能完全颠覆这个过程,产业化的起点可以很晚,但一旦启动,后面就是指数级别的增长,并且越来越快。

举个例子,苹果手机在iPhone 4之后基本定型,后面再怎么发展都只是局部的变化,一个摄像头变成两个,两个再变成三个,结果是拍摄效果越来越好,但是手机的整体架构变了吗?

一点也没有。互联网,本质上就是物理世界的数字化,所以数字化基础设施建成之后,后面的工作就只有一个,把线下搬线上。

所以,在若干年之后,随着普及率和渗透率触及饱和,整个智能手机行业、整个互联网行业都步入调整期。这些行业的发展逻辑、投资逻辑都很简单,只要基本架构成熟了,后面大规模复制,把成本降下来,把体验做上去,就可以躺赢赚钱了。

但在AI,会发现要真正越过那个商业化拐点,要困难得多。就拿自动驾驶来说,到现在都没有完全实现,最先进的特斯拉FSD也做不到,马斯克也因为不断吹牛又不断跳票,搞得现在都不敢说“今年实现FSD”了。

但是自动驾驶的商业化潜力,相信没有人能够怀疑,真的实现时可能比大家想象的还要大得多。

换句话说,过去的产业革命,只要突破0分,商业价值就开始爆发,前面赚得多,后面饱和了,然后再等待下一个产业革命。但AI突破0分,可能毫无商业价值,要到60分,商业价值才开始呈现。

人类在6500年前生成灵长类智力之后,对于提升智力的需求少了吗?

并没有,反而增加了。人类建立了学校,建立了科研机构,研究了各种科学技术,结果是智力的提升也越来越快,能够创造的东西也越来越多,文明程度也越来越高,最后进入了一个良性循环。

即人的智力水平越高,对于继续提升智力的需求也就越大。

从这个角度再去理解算力,就完全不一样了,因为AI越往上,提升的要求越高难度越大,而对于提升的需求反而越迫切,如果没有对应的高算力支持,很难实现。

这才是奥特曼说“算力还不够”的真正原因。

过去讲算力的投资,还是基于传统的分析框架,比如大厂抢单、竞争格局好、议价权高,利润率、收益率都不错,但很少会谈到长线的需求逻辑,因为这个逻辑确实不好讲,也很难一下子看的清楚,加上过去的经验在起作用,总是会以为一波疯狂基建之后就会偃旗息鼓。

商业社会最原始的驱动因素,就是需求,需求越大,越持久,这门生意就可以长做长有。如果再加上竞争格局清晰,龙头占比很高,那就更好了。

有没有什么生意属于这种类型?

茅台算一个,操作系统算一个,芯片也算一个。

在前面,我们已经论述过,算力的需求会很大也会很持久,这才是算力公司不断创出新高的核心原因,而且人工智能领域的竞争格局太好了,GPU基本都是英伟达唱独角戏,AMD也只是跟上了节奏,还很难说撼动英伟达的地位,至于其他说要做芯片的大厂,八字还没一撇,等到它们真正做出点什么来的时候再说吧,现在担心它们的竞争压力还很早。

谁都不能断定英伟达会不会年内冲上1000美元,但谁也不能简单否定英伟达的上涨动力。一年前疯涨的时候,很多人会觉得英伟达估值太高,但现在英伟达的动态PE变成了80倍,静态PE却高达350倍,现在2024年的估值预测只有30倍,可见高增长情况下,高估值的消耗会很快。

有些公司,涨得多并不是你着急卖出的理由,而跌得多也并非买入的理由。

而是要看这种上涨的核心驱动力是什么,如果只是虚晃的炒作,毫无实质的东西,那确实不值得追,但如果是足以影响一个时代,有长达10-20年甚至更长的产业革命,这种增长动力就会源源不绝。

在工业革命、电气化革命,以后影响至今的IT革命,我们都见识着这种超长线、超高速的增长,有一些公司中间或者经历过跌宕起伏,但至今依然熠熠生辉,比如苹果、微软,都是上市已经40年左右,双双成为全球唯二市值最高的公司。

而AI革命才刚刚开始,过早因为一些股价波动而下车,可能会避免一些短期损失,但也可能失去收获长线价值的可能性。

没有人敢肯定英伟达、AMD的市值有朝一日能够去到苹果、微软的水平,也没有人敢肯定多年后它们的业绩增长率依然维持在高位,更没有人能够准确预测10年后,市场需要多少块GPU。

但同样没有谁能够否认算力对于AI的重要性,否认AI对于算力长远的需求。到目前为止,AI领域里,还没有哪个比算力更具投资价值的东西。

当然,股价并非简单地线性反应增长逻辑,正如下面这张图所表达的,即使是有确定增长逻辑的投资,中间的过程也可能会曲折。

AI概念,虽然经过一年多的疯狂炒作,但从产业发展的阶段来看,现在还处在起点阶段,处在基础设施建设阶段,后面还有巨大的应用阶段等着大家。如果真的要用互联网的付费渗透率作为参考,大概处在1996年。

讽刺的是,以太网发明人罗伯特·梅特卡夫,1995年说了一句话:“我预测互联网很快将成为壮观的超新星, 而到1996年就会遭遇灾难性的崩溃。”

如果那个时候相信他,结果是完美错过一个大时代。

所以,在投资的过程中,如果有幸遇到巨大的产业革命红利期,在理解清楚产业的底层逻辑之后,可以下重注。虽然中间过程有可能跌宕起伏,一味追高也不建议,但只要配以适当高抛低吸,获得超额收益,是可以做到的。

与其每天跟着市场热点走,倒不如押注这类有超长增长逻辑的产业革命,而且找到这种产业革命中价值量最高的那个部分。

因为有的时候,选择大于努力,选择不需要多,只要正确就可以了。

即使算力需求有一天到头,后面不还有应用层面的投资机会等着大家吗?

格隆汇声明: 文中观点均来自原作者,不代表格隆汇观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为任何实际操作建议,交易风险自担。

文章来自于微信公众号 “格隆汇APP”(ID:hkguruclub),作者 “深鹏”